在国际乒乓球赛场,战胜中国队只是一个遥远的梦想,其他乒乓球队能够获得亚军,都高兴得像过年一样。

在白酒界,大哥贵州茅台和二哥五粮液太能打,以至于小弟们把前三的位置当做是梦想。其中,泸州老窖对“前三”位置更是垂涎已久。

据报道,2015年6月,刘淼上任泸州老窖董事长,就提出了“重回前三”的口号。此后,“重回前三”被写进年报,2016年报中,泸州老窖称:公司提出了在“十三五”末回归行业前三甲的战略目标。

至于为何如此心心念念要进入白酒前三则在于白酒行业最重要的护城河就是消费者对其的品牌认知,又由于贵州茅台和五粮液的行业地位相对稳固,因此这个“探花郎”位置的竞争就显得尤为激烈。

而从目前的成绩来说,今年前三季度,泸州老窖净利润稳居行业前三位。不过,公司今年前三季度营业收入为219.43亿元,排位已经降到了行业第五位,而且与第四位山西汾酒之间的差距越来越远。那么为何泸州老窖的净利润和营收会出现倒挂?

价格不断高端化,带来行业第二的毛利率

出现这一现象的原因则要从泸州老窖这几年的高端化策略开始说起。

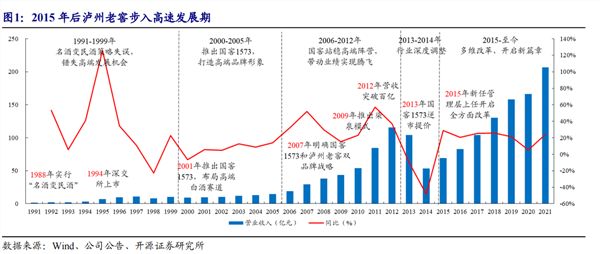

回顾泸州老窖的历史,便可理解其近年在价格上的策略。根据信达证券研报,1988年,泸州老窖年产量是四川其他四家名酒厂(郎酒、剑南春、五粮液、全兴)的产量之和,其综合利税突破亿元大关,但却因民酒战略失误,错失高端之列。

1988年,白酒行业自主定价权放开后,“茅五剑”进军高端白酒,而泸州老窖、古井贡、汾酒等则选择了民酒路线,随后,泸州老窖更是因为存在流动资金不足,企业高管频繁更换,以及管理混乱等诸多问题,一蹶不振了整整十年。为了回归高端阵营,企业推出国窖品牌。

实事求是的讲,在过去的十年中,在一众迈向高端化的白酒企业中,泸州老窖是比较成功的。

从2016年到2022年,泸州老窖的净利润增速基本都超过了30%,只有2020年稍弱,微增29%,但基本上维持在30%左右。

对此,泸州老窖高端化的秘诀是:“双品牌、三品系、大单品”。其中,国窖1573系列大单品冲高,泸州老窖特曲、窖龄酒撑起300-400元的中档市场,是泸州老窖的既定战略。其中,国窖品牌是高端核心。

为了提升自己的品牌价值,从2015年开始,泸州老窖就一直持续在品牌营销上做投入。

费用上,2015年泸州老窖销售费用仅有8.7亿,随后逐年增加,到2018年增加到33.9亿,随后一直都保持在30亿以上。相对应地,公司营收从2015年的69亿增长到2022年的250亿。

在持续的投入下,国窖1573开始出现在诸如“一带一路”高峰论坛、金砖会晤、夏季达沃斯论坛、G20国际首脑峰会等极富影响力的活动上。结果就是,国窖品牌的高端认知越来越稳,1573产品在千元价格带的地位稳固。

而从毛利率的角度看,泸州老窖的策略也确实起效了。泸州老窖毛利率方面的变化是很明显的。从2015年的49%增长到2022年的68%,有了质的变化。截止2023年三季度,泸州老窖毛利率更是来到了88%,仅次于贵州茅台。

但持续的涨价如果没有提供持续的高附加值,那么涨价也很难被消费者接受。目前泸州老窖就碰到了这个问题。

泸州老窖产品出现价格倒挂

近日,业内传出泸州老窖调低部分酒款经销商打款价的消息。根据消息,12月18日起,52度国窖1573将从原打款价980元降至930元/瓶,同时泸州老窖特曲打款价也将从340元下降至290元。对此,泸州老窖对外表示,上述核心产品结算价格并未改变,而是针对部分客户进行的利润前置调整。

泸州老窖是否真的准备“让利”经销商尚不得而知,但价格的倒挂,却是泸州老窖实实在在的困扰。

今日酒价”官网显示,2023年12月13日,国窖1573(52度/500ml)的批价为875元/瓶。但实际上,近年来泸州老窖多次对国窖1573进行提价。今年8月份,泸州老窖将国窖1573的出厂价提升到了980元/瓶。而在京东某些酒类专营店中,有光瓶无盒的52度500ml国窖1573价格甚至达到了758元/瓶。

值得注意的是,今年8月泸州老窖刚刚完成调价。彼时,泸州老窖国窖酒类销售股份有限公司发布《关于调整52度国窖1573经典装价格》的通知,将上述产品经销商结算价格提升至980元/瓶。这一价格甚至高于当时53度飞天茅台出厂价的969元/瓶。

11月,53度飞天茅台提价之后,泸州老窖也提升了52度、43度、38度泸州老窖60版特曲(500ml×6)的经销商结算价。

但52度国窖1573提价仅四个月便再次做出调整,由此可以窥见其来自市场端的销售压力。

混乱的价格体系之下,经销商赚钱艰难,自然也会影响他们的打款热情,从而无法缓解目前库存承压的状况。泸州老窖2023年三季度报的合并资产负债表显示,截至今年9月底,泸州老窖存货为110.09亿元,较今年年初的98.41亿元增加了11.68亿元。

对此有分析认为,白酒企业真正的考验在今年年底到明年年初,如果春节消费低迷、社会购买力不足的基本面得不到根本性改善,一些酒企的真实情况会随着消费退潮暴露出来,因为经销商的容忍度是有限的,为了支付房租、工资或者贷款,会有更多经销商选择低价抛货变现,这也是上半年白酒单品价格倒挂的根源。

历史告诉我们,降价在白酒行业是“自寻死路”

既然价格出现倒挂,那么白酒企业可以降价吗?答案是否定的,从白酒龙头变化的历史看,降价对于高端白酒而言就是“自寻死路”。

任何高端白酒企业如果在行业调整时期无论是出于什么原因,如果采取了降价的措施,其品牌力一定会受到严重的伤害,第一轮和第二轮时期的汾酒和泸州老窖如此,第三轮调整中的五粮液亦如是。

因为,一旦出厂价下降,直观反应就是其品牌力出现了问题,而间接反应就是原来以高价位打款的经销商的利益由于出厂价的下降库存将会积压,渠道秩序将面临较大地 挑战,经销商信心将遭受较大地破坏,从而造成企业的品牌影响力下降。因此,对于白酒行业上市公司来说,在未来企业经营的过程中,如果遭遇行业或者公司的经营挑战,即便自己遭受损失,也要保持出厂价的稳定应当是维护品牌力的核心关键。

历史不断的告诉我们:品牌即高端白酒的一切。

非酒类收入占比下滑,泸州老窖的跨界效果并不突出

在此背景下,寻找新的增量是所有白酒企业的共同选择。

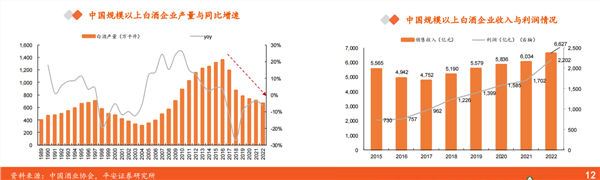

从行业角度看,经过多年发展,中国白酒行业已进入存量时代。行业马太效应明显。据中国酒业协会,2022年中国规模以上白酒企业总酿酒量为671万千升,同比下降6%,自2016年以来中国白酒产量持续下滑;2022年规模以上白酒企业数量963家,较2016年下降39%。

与之相对的则是规模以上白酒企业销售收入与利润稳定提升,2022年累计完成白酒销售收入6,627亿元,同比增长9.6%,累计实现利润总额2,202亿元,同比增长29%。20家A股白酒上市公司共实现收入3,563亿元,占到规模以上企业收入的53.8%;较2016年提升27.1pct,共实现归母净利1,305亿元,占到规模以上企业利润的59.3%,较2016年提升11.5pct。

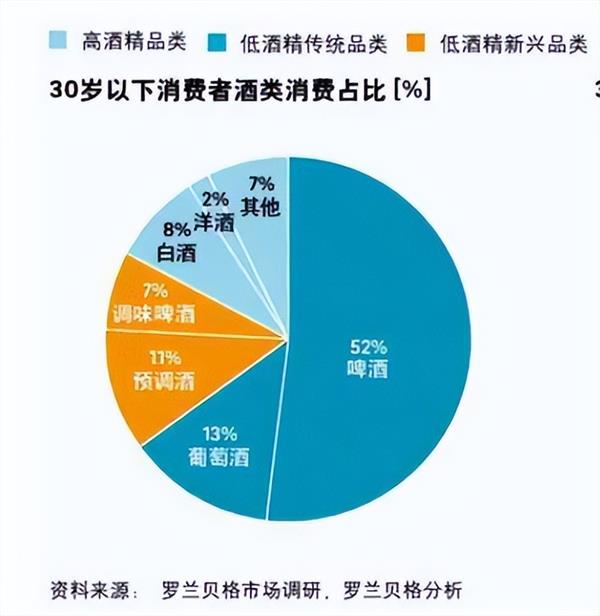

虽然行业在向龙头集中,但白酒行业未来的市场仍然充满隐忧。不可否认的是,大多数爱喝、喝惯了白酒的消费者,基本上是80年代以前的人,这部分群体懂酒且热衷于酒桌文化,白酒对他们来说是高频消费品、是刚需。

但当80后、90后逐渐成为消费主力军,他们面对的是更为丰富多彩的酒类市场,快节奏的生活也并未给他们留下多少喝烈酒的时间、空间,加之“酒桌文化”已经被年轻一代视为糟粕,导致白酒正在被抛弃。

罗兰贝格调研数据显示,中国30岁以下消费者的酒类消费占比中,啤酒占比为52%,葡萄酒为13%,白酒仅占8%。对于白酒行业来说,年轻人这块增量市场太难啃,酒企间的博弈目前只能以维系存量市场为主。

因此,不论是提升自己的营收,还是面对行业的趋势。寻找新的增量是所有白酒企业的共同课题。

对于这个课题,泸州老窖似乎走了一条不同的路。与目前众多白酒企业进入年轻化赛道切入点不同的是,泸州老窖新酒业公司在通过产品渗透年轻女性消费群体生活的同时,还通过打造品牌,来与年轻消费者“搞好关系”。

如果说茅台的年轻化是为了在给年轻人做酱香口感教育,最终导流方向仍是茅台白酒,那么泸州老窖就是正儿八经地在研发年轻人喜欢的新产品,试图做一个不同于泸州老窖的新品牌。

从产品上来看,茅台等多数酒企,推出的创新产品大多以联名为主,主打“酒+”系列。如茅台联名瑞幸推出酒+咖啡“酱香拿铁”,联名蒙牛推出酒+冰淇淋“茅台冰淇淋”等。无论是自有产品,还是联名产品,均以“贵州茅台”之名向年轻消费者抛出橄榄枝。

而与贵州茅台所不同的是,泸州老窖则是通过打造“百调”品牌,深耕年轻消费市场。

与“茅台年轻化是为了导流原有品牌”不同,泸州老窖持续强调“百调”的新地位,联名产品在包装视觉上也弱化了母品牌泸州老窖的存在感。

除了酒品类的拓展外,泸州老窖还跨界玩起了面膜等行业。但泸州老窖的跨界效果并不突出,财报显示,2022年泸州老窖酒类行业的营业收入为247.66亿元,占比98.58%;其他收入为3.57亿元,占比只有1.42%;今年上半年,泸州老窖来自酒类产品的营业收入为145.11亿元,占比99.44%。与之相比,公司其他收入只有8206.71万元,占比只有0.56%。

在高端白酒行业差点意思,就是天差地别

因此泸州老窖破局的关键还是在高端白酒行业本身。从底层逻辑看,高端白酒市场的增长逻辑还是落在了品牌二字上。一方面,白酒市场“强分化”的另一极就是“强整合”,换而言之,只有品牌现在稳固住高端化,才能在未来市场实现放量增长。

另一方面,就是“替代”逻辑,五粮液“平替”茅台,1573“平替”五粮液。市场需求那么多,茅台供给那么少,总有茅台覆盖不到的人群,这部分人群再被普五分走之后,留给泸州老窖的部分其实并不多。

所以,这背后的道理很简单:求人办事儿茅台搞不到尚可理解,用五粮液未必不行,但要是拿出来一瓶泸州老窖,和茅台五粮液相比,感觉就差了点意思。

而差的这点意思恰恰是泸州老窖落后于茅台、五粮液的根本。