继蔚来(09866.HK)、小鹏汽车(09868.HK)、理想汽车(02015.HK)、零跑汽车(09863.HK)之后,又有一家造车新势力欲赴港上市。6月26日,哪吒汽车母公司合众新能源汽车股份有限公司(以下简称“合众新能源”)递交了上市申请。

证券之星注意到,合众新能源营收与利润规模严重背离,收入同比正增长,但亏损规模却不断扩大。即使单车均价抬升,合众新能源始终在负毛利率状态下运行,三年累亏183.74亿元。

眼下,合众新能源正面临着销量危机。自2022年获得新势力销冠后,哪吒汽车2023年以来的销量持续下滑,已掉队同行。销量承压下,合众新能源开始在海外寻求突破。此外,哪吒汽车的经销商贡献了绝大部分收入,且占比逐年提升,但经销为主的模式也为经营管理带来不小挑战。

三年累亏近184亿,毛利率持续为负

资料显示,合众新能源成立于2014年,旗下品牌哪吒正式发布于2018年,并于同年交付第一款量产车型哪吒N01。目前公司全球在售的车型包括哪吒AYA系列、哪吒X系列、哪吒L、哪吒S、哪吒GT。哪吒汽车定位的1.5万至4.5万美元之间的价格区间是新能源电动汽车竞争最为激烈的细分市场。

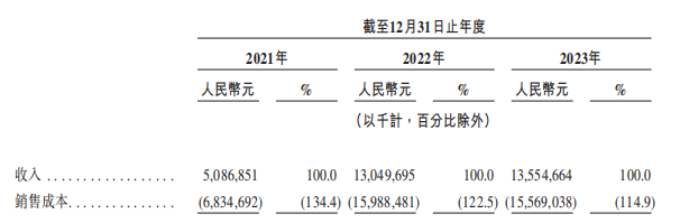

根据招股说明书,2021-2023年(以下简称“报告期内”),合众新能源分别录得营收约50.87亿元、130.5亿元、135.55亿元,收入的增加主要是由于汽车及零部件销售收入增加所致。但2023年收入增速骤然放缓,从2022年的156.54%降至3.87%。

虽然收入渐长,但合众新能源在报告期内深陷亏损,且呈扩大趋势。各期年内亏损额分别达48.4亿元、66.66亿元以及68.67亿元,三年合计亏损达到183.74亿元。以2023年计,哪吒汽车交付量为12.42万辆,相当于每卖出一辆车,合众新能源就亏损约5.53万元。

哪吒汽车的主力车型集中在低端市场,但随着竞争对手陆续推出价格低、性价比高的低端产品,哪吒汽车渐渐失去了竞争优势。为寻求改变,哪吒汽车开始冲击利润率更高的中高端市场,于2023年相继推出中高端车型哪吒S及哪吒GT。事实上,哪吒汽车整体平均售价逐年增高,报告期内的均价分别为7.1万元、8.4万元、10.9万元,今年前4月进一步上升至11.3万元。

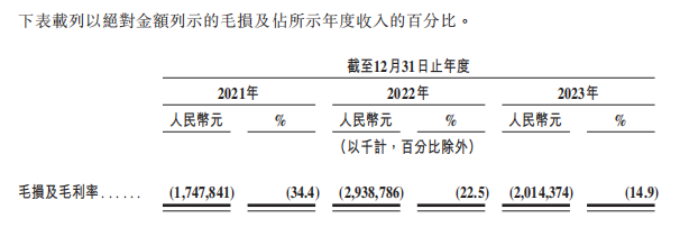

然而,即使单车售价走高,但合众新能源的毛利率依旧难转正。报告期内,其毛利率分别为-34.4%、-22.5%和-14.9%。合众新能源表示,毛利率改善系因为产品组合优化,公司更专注于平均售价增加的智能新能源汽车车型,以及国际销售增加、成本控制措施提高了成本效益。但目前来看,合众新能源距离盈利还有一段距离。

证券之星注意到,2023年,同样以低端走量的零跑汽车凭借0.48%的毛利率实现了造车以来的首次毛利率转正。相比之下,哪吒汽车仍陷于赔本卖车的境地。

产品亏本销售,各期合众新能源的毛损分别为17.48亿元、29.39亿元及20.14亿元。

另一方面,合众新能源销售及分销开支增长迅速,一定程度上侵蚀了利润。各期销售及分销开支分别为6.95亿元、10.42亿元、19.23亿元。其中广告及宣传开支分别为3.330亿元、3.334亿元、9.17亿元,占销售及分销开支的比重分别为47.9%、32%、47.7%。

合众新能源在招股书中表示,维持及加强哪吒品牌的能力将在很大程度上取决于我们销售及营销工作的成功。我们利用各种渠道实施在线线下整合品牌战略,重点是建立品牌知名度及产生销售线索。

销量连降,发力海外市场解压

深究合众新能源盈利能力羸弱的原因,主要还是哪吒汽车销量难以提升。

回溯来看,哪吒汽车曾一度成为造车新势力中的“尖子生”。2021年造车新势力集中爆发,哪吒汽车全年销量达到64230辆;2022年,哪吒汽车更是以年销152073辆夺得新势力销冠位置,也是当年唯一完成销量目标的造车新势力企业。

但低价的打法很快失灵,2023年车企价格战打响,部分品牌开始以价换量,哪吒汽车所在的低端车市场竞争加剧,销量同比下滑18%至124189辆,年度销量冠军被理想汽车取而代之。不仅如此,哪吒汽车还被蔚来、零跑、小鹏甩在身后。

体现在产能上,报告期内,合众新能源分别生产了70116辆、155460辆及116364辆汽车,年度最高产能分别43.8%、97.2%及72.7%。

今年,哪吒汽车交付情况仍未好转。根据造车新势力半年度交付数据,车企内部阵营的分化更加明显,曾经的“蔚小理”格局被打破,问界、小米等跨界造车来势汹汹。根据中国市场新势力品牌交付量榜单,理想汽车累计销量达18.89万辆,稳居销量冠军。紧随其后的是问界,销量达到18.12万辆。蔚来与零跑也分别交付新车8.74万辆、8.66万辆。哪吒汽车上半年共交付5.38万辆,较2023年同期下降0.17万辆,以微弱优势赶超小鹏汽车的5.2万辆。

单月情况来看,哪吒汽车6月全系整车交付10206辆,同比下滑15.88%,也是头部新势力中唯一单月销量同比下滑的品牌,交付量已不及后来者极氪、深蓝和银河。此前,哪吒汽车定的年度目标是30万辆,根据上半年成绩,目标完成率仅17.9%。

对于今年销量的下滑,合众新能源在招股书中谈到,主要是由于我们在此期间努力合理化及简化国内生产能力及全球供应架构,以进一步推进我们的国际举措,而此暂时影响我们的汽车生产。

证券之星注意到,合众新能源近年来一直推行海外扩张战略,目前向泰国、印尼及马来西亚等海外市场提供汽车,主要为哪吒X及哪吒AYA系列。公司计划哪吒X系列计划于今年7月进入泰国和印尼市场,8月进入香港市场,并在四季度进入南美市场。

数据显示,哪吒汽车2023年实现出口17019辆,占总销量的13.7%,贡献了同年12%的销售收入。根据灼识咨询报告,以上险量计,2023年哪吒汽车是东南亚新能源乘用车排名前三的品牌。

在业内人士看来,海外市场机遇与风险并存,国产车出海仍要面对诸多问题,除了地缘政治、贸易政策等拦路虎,中国与海外消费市场在品牌、用车习惯、车型等方面的需求也存在差异。

资金承压,现金流持续为负

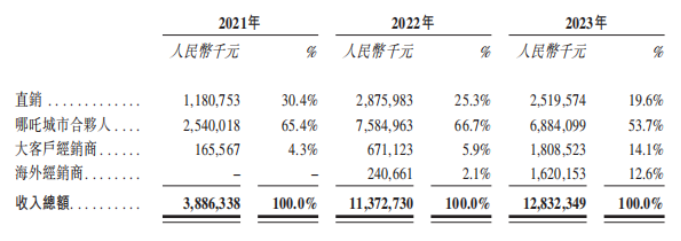

资料显示,合众新能源采取直营与经销并行,在线与线下结合的销售模式迅速铺开销售网络。直销渠道主要是哪吒直营门店,经销商渠道主要包括运营哪吒经销商门店的哪吒城市合伙人、大客户经销商及海外经销商。其中大客户经销商大批量购买公司的车辆,再转售给网约车公司、出租车公司和驾校等组织。

合众新能源的收入主要来自经销商,报告期内经销商录得的收入分别为27.06亿元、84.97亿元、103.13亿元,占比分别为69.7%、74.7%、80.4%。其中哪吒城市合伙人贡献了大部分收入,各期占比为65.4%、66.7%、53.7%。

此外,哪吒门店总数也在持续增加,其中经销商门店数量增长势头较为迅猛。以2023年为例,哪吒门店数共计539家,其中包括114家哪吒直营店,425家经销商门店。2023年直营店净增加3家,而经销商门店净增加95家。2022年二者净增加数分别为37家、70家。

证券之星了解到,车辆交付前,哪吒城市合伙人及海外授权经销商需向合众新能源支付车辆购买价,且上述经销商可自行委聘子经销商,合众新能源不会直接与子经销商订立合约。

经销模式主导下,公司的管理能力和控制能力也受到一定的挑战。合众新能源坦言,我们对经销商的日常业务活动控制有限,对次级经销商的控制可能更为有限。如果我们的经销商未能提供优质的客户服务并及时解决客户投诉,或者倘彼等的任何不当行为或不道德行为导致我们的品牌形象及声誉受损,我们的业务可能会受到不利影响。

值得注意的是,经销商撑起了营收大盘,但在持续亏损的背景下,合众新能源后续还要完成产品研发、出海建厂等目标,对于资金的需求并不小。但其现金流状况却不容乐观,各期经营性现金流分别为-29.91亿元、-54.08亿元及-43.54亿元。虽然2017年以来,合众新能源共完成10轮融资,总额达228.44亿元。但2023年末,其现金及现金等价物为28.37亿元,短期借款高达43.17亿元。面对巨大的资金压力,在自我“补血”能力尚不足的情况下,合众新能源亟需通过上市来解燃眉之急。(本文首发证券之星,作者|陆雯燕)