近年来,白酒行业的份额持续向行业龙头、区域龙头集中,区域酒企的表现颇受关注。作为徽酒的领头羊,古井贡酒(000596.SZ)2023年交出一份营收、归母净利润双增的答卷,且2023年营收如愿站上“200亿”梯队。

业绩高增同时,古井贡酒继续向上突破,定下——2024年公司计划实现营业收入244.5亿元,较上年增长20.72%;2024年计划实现利润总额79.5亿元,较上年增长25.55%的目标。整体来看,今年古井贡酒的营收增速目标与去年基本维持一致,但利润总额增速目标却下调了8.66个百分点。

证券之星注意到,对于区域品牌,全国化是绕不开的话题。然而,目前来看,古井贡酒八成以上营收来自主阵地华中地区,而全国化拓展收效甚微。另一方面,次高端产品年份原浆是古井贡酒业绩拉动的主要因素,其在高端市场竞争优势并不明显。

2024年利润总额增速目标出现下调

古井贡酒主要从事白酒的生产和销售,是我国第一家同时发行A、B两支股票的白酒类上市公司。

去年初,古井贡酒定下——2023年计划实现营业收入201亿元,同比增长 20.26%;计划实现利润总额60亿元,同比增长34.21%的目标。如今看来,古井贡酒这一目标达成。

财报显示,古井贡酒2023年实现营业收入202.54亿元,同比增长21.18%;利润总额为63.32亿元;归母净利润45.89亿元,同比增长46.01%。

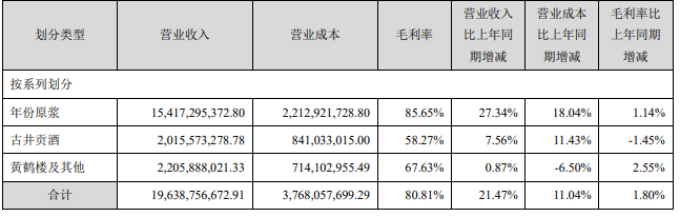

从财报来看,次高端产品年份原浆系列对古井贡酒业绩的带动。去年古井贡酒年份原浆系列产品营收达到154.17亿元,同比增长27.34%;实现销量6.35万吨,同比增长20.63%。相应地,该产品库存量也同比增长0.21%至2.47万吨。

相比而言,古井贡酒其他产品条线的表现不及年份原浆。去年,古井贡酒系列产品实现营收20.16亿元,同比增长7.56%;古井贡酒系列产品实现销量2.97万吨,同比下降3.83%。黄鹤楼及其他产品实现营收22.06亿元,同比微增0.87%;实现销量2.52万吨,同比下降19.37%。

古井贡酒的几大条线产品中,年份原浆的毛利率最高,达到85.65%,同比增长1.14个百分点。古井贡酒的毛利率最低,为58.27%,且在去年下滑了1.45个百分点。

业绩说明会上,有投资者提问“在重点打造次高端与高端产品线的战略下,古井贡酒如何平衡市场需求与品牌定位,目前主打的高端产品线中,销量最突出的是什么产品?具体销售情况如何?具体采取了哪些措施来提升高端产品的市场份额和消费者认知度?”

古井贡酒方面表示,公司持续坚持“次高端”战略,不断优化产品结构,做好全价位产品线布局。公司目前核心产品为年份原浆系列产品,其中表现较为突出的次高端产品为古20、古16、古8等。公司将继续坚持以古20为战略支点扩大次高端消费群体,同时继续提升中端产品古5、献礼及老贡酒销售规模,满足大众消费需求。

而关于高端化产品布局,古井贡酒表示,公司已制定高端产品规划,目前已推出以古30和年三十为代表的高端形象产品。

在业内人士看来,在白酒高端市场,千元价格带产品已有多个具备规模的大单品,且多为一线名酒,古井贡酒在高端板块面临的压力不言而喻,目前其竞争优势仍集中在次高端市场。

今年一季度,古井贡酒业绩继续保持增速。今年Q1公司实现营收82.86亿元,同比增长25.85%;归母净利润20.66亿元,同比增长31.61%。

针对今年经营目标,古井贡酒在年报称,2024年公司计划实现营业收入244.5亿元,较上年增长20.72%;2024年计划实现利润总额79.5亿元,较上年增长25.55%。整体来看,今年古井贡酒的营收增速目标与去年基本维持一致,但利润总额增速目标出现了下调。

需要注意的是,在白酒行业整体面临动销压力的背景下,除了营收与净利等维度,财报中的存货等数据同样值得关注。

根据财报,2024年一季度,四家徽酒上市公司的存货均有不同程度的增长。其中,古井贡酒一季度的存货金额为75.73亿元,同比增长25.11%,存货规模及增速均位列第一,这也意味着其2024年面临的库存压力并不小。

超八成营收来自华中地区

作为区域酒企,未来要想在体量上实现较大突破,泛全国化或者全国化是必经之路。对于“徽酒老大”古井贡酒而言,更是如此。

2018年,彼时兼任古井集团和古井贡酒董事长的梁金辉提出,计划到2020年底,消灭全国空白县市,完成全国化,覆盖80%以上县市,经销商规模达到6000家以上。

日前,古井贡酒召开的业绩说明会,管理层在会上提及企业的全国市场覆盖率已达70%,省内、省外结构占比为6:4。但这距离此前2020年底覆盖80%以上县市的愿景仍有差异。

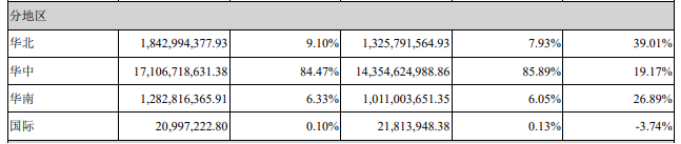

截至2023年末,古井贡酒经销商共有4641家。从销售数据来看,古井贡酒在不同区域的收入相差甚远。

2023年,古井贡酒华中、华北、华南地区营收增长分别增长19.17%、39.01%、26.89%。尽管华北区增速较快,但该区域收入占比仅为9.1%,不到总额的十分之一,而华南地区销售占比仅为6.33%。虽然“大本营”华中区域销售占比较2022年下滑了1.42个百分点,但占比仍高达84.47%。

可见,一年时间过去,古井贡酒的全国化拓展收效甚微,尤其以华南地区的拓展速度较为迟缓。

尽管在安徽省内,古井贡酒仍然占据着最大的市场,但迎驾贡酒(603198.SH)这几年起势很猛,老三口子窖(603589.SH)也一直在追赶,导致徽酒内卷得厉害。

对于古井贡酒而言,迈向全国的同时,也要警惕优势区域的市场份额。

有分析指出,考虑到河南、湖北、江苏、河北等区域目前基本已经进入收获期,未来整体的占比提升可能面临一些减速,在古井贡酒提出更高营收目标后,未来其他区域能否有效突破以及如何突破就变得非常关键。

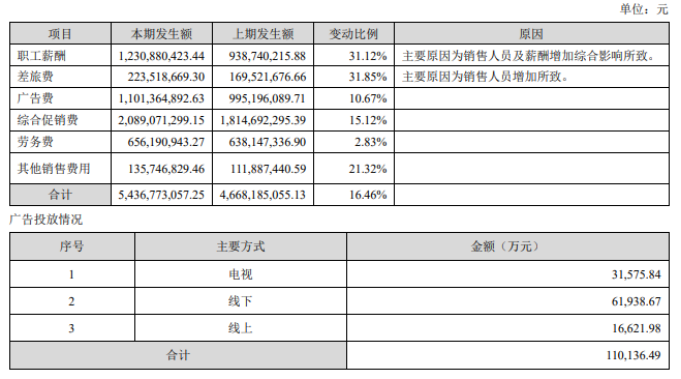

实际上,为了加大全国市场布局,古井贡酒在去年耗费不少财力。销售费用支出就高达54.37亿元,同比增长16.46%,在A股上市酒企中列第二。

销售费用中,细分广告费支出为11.01亿元,同比增长10.67%。其中八成以上投放在电视、线下传统渠道,投放在线上的费用仅有1.66亿元。

一般而言,销售费用通常随着企业营收、市场规模的提升而下降。古井贡酒的销售费用仍居高不下的情形引发投资者关注。

对此古井贡酒方面在业绩说明会上回应称“需要稳定和持续的市场投入,来扩大市场占有率”。

但行业人士认为,全国化情况、费用率改善,将成为古井贡酒能否达成业绩目标的关键。(本文首发证券之星,作者|刘凤茹)