证券之星消息 时隔三个月,5月16日新股上会重启。这也是4月30日证监会和交易所出台资本市场“1+N”配套制度规则后的第一场IPO上市委审核会。不过此次上会的企业马可波罗并未能顺利过会,而是被暂缓。

新规后IPO“首审”,马可波罗暂缓审议

深交所公开资料显示,5月16日,深交所上市审核委员会2024年第9次审议会议于召开,马可波罗控股股份有限公司(首发)上会审议情况为“暂缓审议”。按计划,马可波罗拟登陆深市主板,保荐机构为招商证券。

上市委会议现场问询的主要问题有两点:

1.经营业绩问题。2021年-2023年,发行人营业收入分别为93.65亿元、86.61亿元、89.25亿元,扣非净利润分别为14.6亿元、13.6亿元、12.4亿元;产品每平米平均销售价格分别为45.46元、41.62元、39.48元;主营业务毛利率分别为43.09%、35.10%、36.01%,同行业可比公司平均值分别为28.82%、23.19%、27.65%。2024年1-3月,发行人营业收入、扣非后归母净利润、产品每平米平均销售价格分别下降 16.01%、15.36%、6.13%。

请发行人:(1)区分不同类型终端客户,说明2023年营业收入增长的原因及合理性;(2)结合不同类型终端客户、成本构成、市场竞争情况、同行业可比公司情况,量化分析说明发行人主营业务毛利率高于同行业可比公司的原因及合理性;(3)结合发行人主要产品价格变化趋势、市场竞争情况、同行业可比公司情况等,说明发行人经营业绩的稳定性。

2.应收账款问题。报告期各期末,发行人应收账款余额分别为28.63亿元、28.17亿元、26.48亿元,存在坏账转回的情形。请发行人:区分不同类型终端客户,详细说明按单项计提坏账准备客户的确定依据,报告期各期末具体计提比例和计提理由,报告期各期坏账准备计提是否充分,单项坏账准备计提是否准确。

此外,深交所要求马可波罗进一步落实:(1)结合发行人主要产品价格变化趋势、市场竞争情况、同行业可比公司情况等,说明并披露经营业绩是否稳定;(2)说明单项坏账准备计提是否准确。

市占率约3%,曾拟募资40亿元

马可波罗是起家于广东的本土企业,从主营业务来看,公司主营建筑陶瓷的研发、生产和销售,旗下拥有“马可波罗瓷砖”、“唯美L&D陶瓷”两大自有品牌。

但值得注意的是,我国建筑陶瓷行业竞争激烈,行业集中度很低。根据中国建筑卫生陶瓷协会的数据,2021-2022年,公司营业收?位列国内建筑陶瓷行业营业收?第一,是国内建筑陶瓷行业综合实力第一梯队企业。公司市占率也是行业第一,但受限于行业本身的激烈竞争,从绝对值来看并不突出——2021年-2023年,马可波罗市场占有率分别为2.40%、2.62%和3.23%。

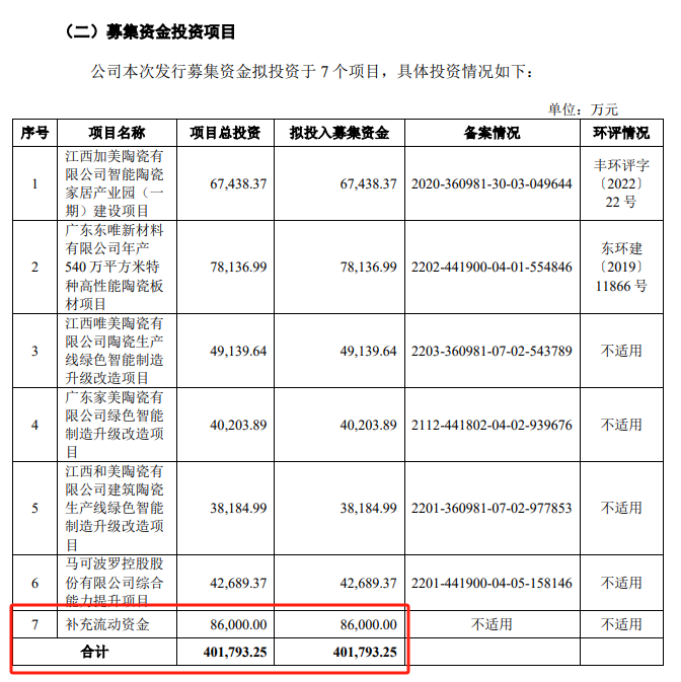

从募集资金用途来看,马可波罗此次IPO拟发行1.19亿股,募集资金约31.58亿元,分别用于:

江西加美陶瓷有限公司智能陶瓷家居产业园(一期)建设项目(6.74亿元)、广东东唯新材料有限公司年产540万平方米特种高性能陶瓷板材项目(7.81亿元)、江西唯美陶瓷有限公司陶瓷生产线绿色智能制造升级改造项目(4.91亿元)、广东家美陶瓷有限公司绿色智能制造升级改造项目(4.02亿元)、江西和美陶瓷有限公司建筑陶瓷生产线绿色智能制造升级改造项目(3.81亿元)、马可波罗控股股份有限公司综合能力提升项目(4.27亿元)。

值得注意的是,此前申报稿中,马可波罗拟募资额达到了40亿元,但在最新的上会稿中,公司删除了8.6亿元的补充流流动资金这一项目。

图片来源:马可波罗招股书(上会稿)

图片来源:马可波罗招股书(申报稿)

分红处于合理区间,业绩波动才是暂缓主因

值得注意的是,马可波罗上会前夕,市场较为关注其是否存在“突击分红”问题,这一点监管也同样有关注,并在审核过程中予以问询。但细究会发现,马可波罗的分红情况符合相关规定。

今年4月30日“新规”发布后,交易所明确了突击“清仓式”分红的把握标准,主要是指“报告期三年累计分红金额占同期净利润比例超过80%的,或者报告期三年累计分红金额占同期净利润比例超过50%且累计分红金额超过3亿元,同时募集资金中补流和还贷合计比例高于20%”。

但资料显示,马可波罗的分红已经延续多年,且比例合理。从分红比例看,2020年至2023年,马可波罗累计分红逾8亿元,占净利润的比例为22.07%;从分红时间跨度看,2018年至今,公司连续6年均进行了利润分配,分配比例基本保持在20%-30%区间。

此外,马可波罗在上会稿中补充称,2021年至2023年末公司未分配利润金额分别为34.37亿元、43.05亿元、52.88亿元,公司留存了金额较大的未分配利润由上市后新老股东共享。

因此,业绩波动,才是马可波罗IPO被暂缓审议的主要原因。

从前述上市委会议公布的审议情况来看,马可波罗近年来业绩存在波动。这一情况在今年上半年也尚未有改善。马可波罗预计,2024年上半年将实现营业收入约为35.5亿元至37.5亿元,同比变动率为-16.86%至-12.17%;归母净利润约为6.3亿元至7.1亿元,同比变动率为-18.42%至-8.06%。仍然处于下滑区间。

此外据21财经,深交所有关负责人表示,“本次上市委暂缓马可波罗上市申请的审核,主要是考虑报告期内公司营业收入和利润都出现一定下滑等实际情况,需要在现有基础上进一步确认影响业绩不确定因素是否消除。”暂缓审议后,按规定,公司需提供关于业绩稳定性的补充信息,上市委将根据有关情况实事求是作出审核判断,把好发行上市准入关。

事实上,暂缓审议是审核中的正常情况,在审核制度规定和实际执行上,上市委对发行上市申请的审核结果,包括审核通过、否决、暂缓审议三种类型。

至于此次马可波罗IPO被暂缓审议,据21财经,资深市场人士分析称,这体现了监管两方面的考量——“结合公司所在行业以及自身经营情况,作出暂缓审议决定,进一步评估后续一段时间发行人经营业绩的稳定性,既体现了实事求是、客观对待企业发行申请的务实态度,也展现了认真落实‘新国九条’,依法从严把好发行准入关,从源头提高上市公司质量,更好保护投资者合法权益的坚定决心。”