近日,大道段永平在美国管理的一个投资账户被有心的网友挖掘出来了!机构的名称叫做“ H&H International Investment”。依据公开资料显示,H&H International Investment LLC,正是一位名叫段永平管理的旗下投资公司。

其实,熟悉我们的朋友应该知道,证星研究院长期关注学习段永平的言论。至于阿段看好哪些公司,大概方向上我们也心里有数(但买了多少却不得而知)。而从揭露数据来看,该机构的持仓思路和调性与大道段永平“高度接近”,段味十足。因此猜测是大道段永平的概率不小。

相信不少粉丝朋友应该对大道的持仓十分关注。今天的文章我们就一起来看一看该机构的最新持仓情况。

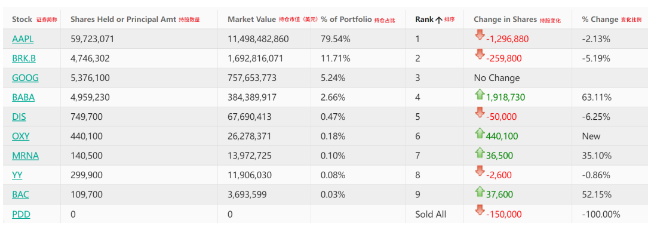

具体持仓如下:

根据相关纪录,最新H&H投资持有的公司合计共九家公司,持仓规模约千亿人民币。

具体包括:苹果、伯克希尔、谷歌、阿里巴巴、迪士尼、西方石油、莫徳纳、欢聚时代、美国银行;其中H&H在23年Q4新建仓了西方石油;加仓了阿里巴巴、莫徳纳和美国银行;减持了苹果、伯克希尔、迪士尼等;并一键清仓了拼多多。

其中,苹果为该机构的第一重仓股,持仓金额高达115亿美金,占比79.54%;另外,(仓位占比>1%)的前四大持仓总金额为143亿美金,持仓占比高达99.15%。仓位超高度集中。段永平投资,主要靠的是对生意模式、企业护城河、企业文化等的深入洞察与理解。

从持仓情况方面来看,大道在投资思路上对外并没有藏着掖着,还是很乐忠于和网友分享的。很多持仓的观点,关注大道的粉丝朋友应该多少都看到过。

这里我们再来回顾下大道对部分公司的言论观点:

对苹果

大道:说说我喜欢苹果的一些理由。这不是论文,想到就说,没有重点和先后秩序。

1.苹果的产品确实把用户体验或消费者导向做到极致了,对手在相当长的时间里难以超越甚至接近(对喜欢苹果的用户而言)。

2.苹果的平台建立起来了,或者说生意模式或者说护城河已经形成了(光软件一年都几十亿的收入了)。

3.苹果单一产品的模式实际上是我们这个行业里的最高境界,以前我大概只见到任天堂做到过(sony的游戏产品类似)。

单一产品的模式有非常多的好处:

a.可以集中人力物力将产品做得更好。比较一下iphone系列和诺基亚系列(今年要推出40个品种)。苹果产品的单位开发成本是非常低的,但单个产品的开发费却是最高的。

b.材料成本低且质量好,大规模带来的效益。苹果的成本控制也是做到极致的,同样功能的硬件恐怕没人能达到苹果的成本。

c.渠道成本低。呵呵,不是同行的不一定能明白这话到底有什么分量(同行也未必明白),我是20年前从任天堂那里学会的。那时很多做游戏机的都喜欢做很多品种,最后下场都不太好。

4.苹果的营销也是做到极致了,连广告费都比同行低很多,卖的价钱却往往很好。

5.苹果的产品处在一个巨大并还有巨大成长的市场里。

a. 智能手机市场有多大?你懂的!b. pad 市场有多大?你也会懂的。

总而言之,我认为苹果现在其实还处在其成长的早期,应该还有很大的空间。扣掉现金的话,苹果的今年的未来pe只有12-13倍啊,明年可能要到10以下了。当然,以上我说的这些点中的任何一点的改变都可能或多或少地改变苹果,如果有苹果的股票的话,就要留心这些变化了。(2011-01)

当然,大道这些年也没少输出对苹果的观点。最新一次是从估值角度点评伯克希尔减持了苹果,当然,他Q4也是这么做的。

大道:前段时间我就说过苹果确实不便宜,巴菲特换点到石油是非常容易理解的事情。但目前我也没有太强的意愿拿苹果去换别的公司,主要是我能理解的公司太少。不过,我最近确实花了一点时间去想OXY和雪佛龙这两个石油公司。从占有资源的角度看,这两家公司似乎确实是蛮有价值的。所以我卖了不少苹果的call,同时也卖了不少OXY的put。(2024-2-15)

对伯克希尔

大道:我有不少 BRK ,不是很懂你的问题。我个人认为 BRK 大概率可以打败通胀,大于51%的机会可以打败S&P500,以及大概率会打败99%以上说自己不喜欢巴菲特的人们。(2022-03-19)

大道:BRK是我管的大部分账号的第二大持股,虽然比例不算高。巴菲特说他过世后五年才退休,所以我想他退休后我可以考虑慢慢换到S&P500去。BRK本身也买了S&P· 500的。这只是一个很久以后的想法。(2023-01-15)

对谷歌

大道:Google是好公司,我也有一些Google,但比重小。一直很想多买些Google,但一直没等到好价钱,贪心出的错。(2020-12-05)

大道:这个掉法不敢加仓, 说明自己确实没那么懂goog 。(2023-02-10)

对阿里巴巴

大道:开始思考阿里 ,先卖点put再说。(2023-04-06)

大道:我不是太了解电商(包括拼多多),但我喜欢马云身上的很多东西。过去我觉得马云很了不起,今天我依然这么觉得,和股价无关。我眼里那个马云就是那个骑着自行车随时准备逃跑但依然壮着胆子对着那几个偷井盖的大汉大吼一句的汉子。(2023-12-05)

大道:其实没啥变化,喜欢的不喜欢的东西都还在,不确定性也依然在,也不光是阿里自己的因素。目前阿里的净现金流还是很强的,扣掉净现金后的PE好像已经是个位数了,所以可能是个卖put的好目标。我就打算卖点put赚个小钱支持一下哈。(2023-12-10)

对迪士尼

大道:老巴说他是个伟大公司的收藏者。我觉得Disney应该是个可以被收藏的伟大公司。(2020-05-16)

大道:我们只是象征性有点Disney,主要留着纪念的 。(2022-12-30)

大道:一直很喜欢迪斯尼的产品,但一直没明白迪斯尼的商业模式。为什么迪斯尼看起来很强大但老是很难赚钱呢?看起来这个商业模式似乎不是那么美妙,是种很累的商业模式。不过,我还是会保留对迪斯尼的投资,毕竟属于小于1%的投资哈。(2023-05-28)

对西方石油

大道:买了一些,偶尔也抄下作业。(2023-02-25)

大道:我啥都没看,就看到老巴买了二十几个百分点。我知道他是认真的,就跟着买了差不多100万股。我不会加码也不会花时间的,反正花时间也看不懂。(2023-03-10)

大道:感觉到Warren买铁路公司的味道了。(2023-03-16)

大道:伯克希尔会长期持有西方石油 (Occidental Petroleum) 和雪佛龙 (Chevron) 吗?芒格:持有这两家公司,相当于拥有二叠纪盆地 (Permian Basin) 的石油和天然气资源。(2024-02-09)

大道:我最近确实花了一点时间去想OXY和雪佛龙这两个石油公司。从占有资源的角度看,这两家公司似乎确实是蛮有价值的。所以我卖了不少苹果的call,同时也卖了不少OXY的put。(2024-02-15)

对莫徳纳(MRNA)

大道:总觉得这家公司有点意思,但隔行如隔山,没办法下重注哈。(2022-12-14)

对欢聚时代(YY)

大道:不要做空的另一个例子。其实这也是我赚了空头钱的例子。上次是新东方被做空的时候。GME和TSLA不算哈,因为只是很小金额的玩了一下。近十多年的投机都在这里了,好玩而已。真的赚钱还是要靠买到好公司然后一直拿着。(2021-02-17)

对美国银行

大道:一直搞不懂银行。对我来说,靠借钱做生意的比较难搞懂。不过,我倒是跟着老巴买了些美国银行和富国银行,赚了几顿饭钱。(2019-10-11)

对拼多多

大道:电商我老觉得看不透,不知道护城河到底在哪里,不知道10年后谁还能活得比较好。比如,我很难理解拼多多厉害的那些东西为什么阿里等不学或者学不像。如果厉害的东西大家都跟着学的话,10年后谁会更厉害呢?(2023-12-10)