在车市激烈的竞争之中,理想汽车(02015.HK)出现了增长放缓的迹象。上半年,理想汽车的收入增速降至上市以来同期最低,尽管净利润仍盈利16.92亿元,但同比直降近五成。这其中,其经营亏损1.17亿元,靠着账上近千亿的现金理财才最终实现了盈利。

证券之星注意到,在销量与利润的权衡中,理想汽车选择了保住销量。在爆款车型理想L6的助攻下,理想汽车上半年销量位居新势力之首。但低价车型理想L6的热卖以及产品降价均影响了整体毛利率。

如今,靠增程起家的理想汽车正面临着同行的“围攻”,今年以来不少车企相继推出增程式电动车,对这一细分市场虎视眈眈。核心市场遭受冲击的同时,理想汽车纯电领域也遭遇挫折。在MEGA失利后,其余纯电产品已推迟至明年上半年上新,而纯电市场的布局对理想汽车也将是一场重大的考验。

靠理财实现盈利

2023年全年业绩大超预期,理想汽车今年上半年却出现了增收不增利的情况,虽然守住了盈利局面,但汽车销售表现承压。

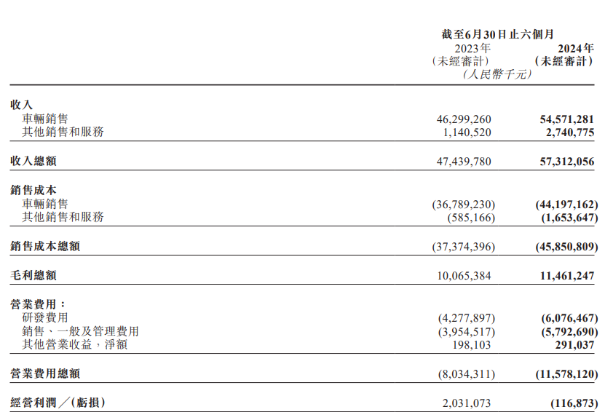

根据发布的2024年中期报告,上半年理想汽车实现营收573.12亿元,同比增长20.8%,但增速创下2021年8月上市以来历史同期最低,2022年及2023年同期营收增速分别为112.38%、159.31%。

按收入结构来看,其车辆销售收入545.71亿元,同比增长17.87%,车辆收入增速不及营收增速的原因主要是由于交付量增加,部分被平均售价因不同产品组合及定价策略变动而下降所抵销;此外,其他销售和服务收入27.41亿元,同比增长140.31%。

分单季度来看,理想汽车一、二季度分别实现营收256.34亿元、316.78亿元,同比增长36.44%、10.6%。一季度的收入增速跌破了之前连续三季三位数的增幅,而二季度则在此基础上进一步下滑。

证券之星注意到,理想汽车上半年费用支出大幅增长,其研发费用同比增长42.04%至60.76亿元,主要是由于支持扩展产品组合和技术的费用增加以及薪酬的增加;同时,销售、一般及管理费用由去年同期的39.55亿元同比增长46.48%至57.93亿元,主要是由于薪酬的增加以及销售与服务网络的扩大令租金支出及其他费用增加所致。上述两项费用支出合计高达118.69亿元,远超同期毛利总额114.61亿元,造成经营亏损1.17亿元。

虽然上半年整体营业利润出现亏损,但相比一季度单季经营亏损5.85亿元,理想汽车在二季度扭亏为盈,实现营业利润4.68亿元。

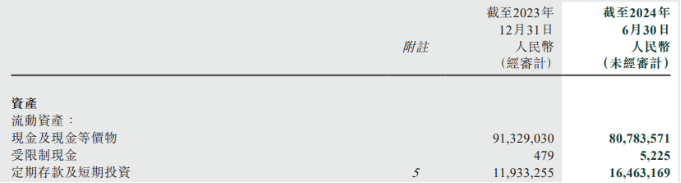

由于理想汽车的资金储备较多,仅现金及现金等价物、定期存款及短期投资就高达972亿元,所以理想汽车的利息收入及投资收益净额由去年同期的8.49亿元大增69.53%至14.39亿元。受益于理财收益,理想汽车上半年实现净利润16.92亿元,但仍同比直降47.84%。

证券之星注意到,理想汽车今年进一步加大了投资力度。数据显示,理想汽车的定期存款及短期投资从去年底的119.33亿元增加至上半年的164.63亿元,增加了45.3亿元。同期,现金及现金等价物则减少105.45亿元至807.84亿元。

理想L6撑起销量

销量方面,理想汽车正走在快速上量的通道上。上半年,其交付量同比增长35.8%,达到18.89万辆。截至6月末,理想汽车的累计交付量已达82.23万辆,成为首个达成累计交付80万辆里程碑的中国新势力汽车品牌。

值得一提的是,一季度,理想汽车因为MEGA出师不利,销量环比下滑39%至8.04万辆,好在二季度重回10万大关。

这源于理想汽车在失利后迅速找到了爆款车型。4月18日,理想L6正式发布,指导价区间为24.98万元-27.98万元,低于此前上市的其他车型。理想L6是理想汽车首次下探到30万元以下市场的产品,上市后三个月内累计交付量即突破5万辆。6月开始,其月交付量连续突破两万辆。

数据统计,理想L6在第二季度支撑起了约36%的销量,共卖出了3.92万辆。在理想L6的支撑下,第二季度理想汽车共计交付新车10.86万辆,同比增长25.48%,相比一季度增长了35.05%。

4月22日,理想汽车发布全新价格体系,除了新上市的理想L6以外,其余车系均全系降价,其中理想L7、L8、L9起售价降1.8万元-2万元不等,MEGA则降价3万元至52.98万元。

证券之星注意到,理想L6大卖以及产品价格降级拉低了单车均价。上半年,理想汽车单车销售均价为28.88万元,去年同期为33.28万元,同比减少了4.4万元,回到了2021年主销车型为理想ONE时期的水平。分单季度来看,今年第二季度单车销售均价为27.92万元,一季度则为30.16万元。

进一步深究,以价换量对毛利率也产生了影响,理想汽车上半年车辆毛利率由去年同期的20.5%下降至19%。在车辆毛利率下滑影响下,理想汽车的整体毛利率由去年同期的21.2%下降至上半年的20%。

在此背景下,理想汽车第三季度的毛利率如何实现增长?在2024年第二季度财报业绩会上,理想汽车回应称,公司上一季度(第二季度)指导的车辆毛利率大约在18%左右,实际上达到了18.7%,这是公司努力、产品组合和最终交付的结果。对于三季度,公司相信车辆毛利率会有所回升,预计会超过19%,而总的毛利率将超过20%。

增程式战火激烈

此前,理想汽车通过增程式SUV走出了差异化路线,成为首个盈利的新势力车企。目前理想汽车的销量仍有赖于增程式电动车,但依靠增程式电动车盈利并不能让理想汽车高枕无忧。

首先,政策变动的风险让增程式电动车深埋隐患。据媒体报道,去年开始,增程式电动车就跟插电混动车型一起,被踢出了上海市的新能源专属牌照范围;而另一大城市北京市虽然可以给增程式电动车上绿牌,但需要拥有燃油车指标,政策上形同燃油车。若政策上对汽车尾气排放的标准更加严格,增程式电动车就有可能遭遇重大打击。

另一方面,随着不断有选手入局,增程混动的市场竞争愈发激烈。今年以来,哪吒L、零跑C10、深蓝G318等增程式SUV相继上市,其中哪吒L的售价只有12.99万元—16.29万元。8月30日,阿维塔发布的阿维塔07,这款配备增程版本的SUV对标理想L6及问界M7。据悉,阿维塔07提供纯电、增程式驱动版本,部分车型售价或在25万元级。

其中,问界与理想汽车之间的竞争尤为胶着。今年前三个月,理想汽车单月销量均被问界超越,上半年理想汽车销量以0.78万辆的微弱优势领先于问界的18.2万辆。8月26日,全面对标理想L6的问界M7Pro正式发布,甚至指导价都是针锋相对的24.98万元。理想汽车董事长李想表示,鸿蒙智行是公司在市场上最强劲的对手,双方会长期健康地共存下去。

下半年问界M7Pro、问界M9五座版等多款新车即将上市,而理想汽车在下半年面临着产品“空窗期”,或将因此面临更激烈的冲击。

证券之星注意到,对理想汽车而言,既要保住当前的基本盘,又要找到新的增量,仅靠增程单条腿走路远远不够。但MEGA的“马失前蹄”让理想汽车纯电市场的布局增添了一丝阴影。

理想汽车首款纯电MPV车型MEGA上市后表现不及预期,上市首月仅销售3229辆,主要还是上市前积压了半年左右的订单。5月其交付量跌到千辆以下,7月的销量仍只有654辆。

李想反思称,公司对MEGA市场节奏把控的失误以及对于销量的过度关注,是导致该车型遭受质疑的主因。

如今,理想汽车放慢了产品节奏,重新调整了纯电SUV产品的上市规划,纯电新车的推出延至明年上半年。李想表示,对纯电SUV而言,接下来我们需要解决好两个问题:一个是产品的造型设计,另外一个是在纯电产品交付时能够向用户提供超过2000座的超充站。根据理想汽车的产品规划,到2025年,公司将拥有包括5款增程车型、1款超级旗舰(MEGA)、5款纯电车型,基本上实现了增程与纯电“平分天下”。(本文首发证券之星,作者|陆雯燕)