药明康德再次遭到美国政策暴击,危机进一步升级。

据美国知名生物技术组织BIO(Biotechnology Innovation organization)官网,BIO于美国时间3月13日发布一则新闻稿,称BIO目前正在采取措施,在组织成员资格方面与药明康德分开,剔除其会员资格并终止与其合作,并表示将支持《生物安全法案》,将随着该立法的进展与国会合作。

受到此消息影响,药明系上市公司全线大跌,3月14日,港股药明系药明合联跌18.02%,药明生物跌13.02%,药明康德跌12.12%,A股药明康德跌5.71%。

导致这一局面的《生物安全法案》是由美国参议会议员在今年1月份提出,并在上周召开的听证会上,以压倒性的同意票数获得通过。该法案目的在于禁止美国联邦政府与某些跟外国竞争对手有联系的生物技术提供商签订合同,包括华大基因、药明康德等被点名企业。理由是:药明康德等可能会影响美国生物安全。

BIO背刺,“生物安全法案”影响仍未清晰

如果该法案最终通过且认真执行,中国生物技术公司在美业务将受到严重制约,而药明康德及其子公司与美国生物医药企业绑定最深,因此受影响也最大。

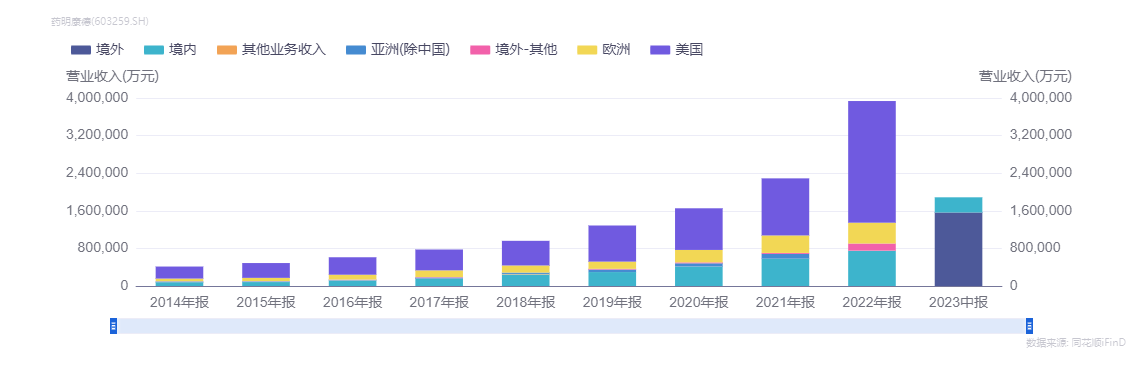

据药明康德2023年三季报,公司来自美国客户收入194.0亿元,剔除特定商业化生产项目后同比增长36%;来自欧洲客户收入32.8亿元,同比增长10%;来自中国客户收入52.4亿元,同比增长5%;来自其他地区客户收入16.2 亿元,同比增10%。

事实上,药明康德经历了多次美国政策上的打击。

如2018年4月美国发布针对总额约500亿美元的拟征税中国商品出口清单;2018年11月美国《外国投资风险评估现代法案(FIRRMA)》;2019年5月美国国会提议《2019年中国技术转移限制法案》……但对中国CXO行业造成“致命性”的影响,也未对相关公司业绩产生严重冲击。

2022年2月份,美国商务部工业与安全局发布“未经核实名单”,药明生物和药明生物(上海)在列,造成药明康德等CXO股价大跌,但过了148天药明生物又被移出名单。

总的来说,雷声大,雨点小。

此次是否还是虚惊一场,还需要时间来验证。据财联社报道,下一步,美国参议院国土安全委员会预计会先进行内部的议案整理/修改工作,再将《生物安全法案》(S.3558)送往参议院进行全体议员审议投票环节,但参议院进行审议的时间还未公布。

面对这一法案,药明系上市公司从1月27日至3月7日发布多个公告,澄清称该公司不会对美国生物安全造成任何威胁。

3月7日,药明康德公告称,公司强烈反对这种未经正当程序的预先和不公平定义,我们坚信,药明康德在过去没有、现在和未来都不会对美国或任何其他国家构成国家安全风险。公司亦再次重申,药明康德既没有人类基因组学业务,公司现有各类业务也不会收集人类基因组数据。

值得一提的是,美国想要彻底割离药明康德似乎也不是那么容易,毕竟,美国生物科技公司对药明康德非常依赖。

中小生物科技公司的生存问题也是美国需要考虑的,数据显示,药明康德服务活跃客户超6000家,剔除前20大客户,多数是中小生物科技公司,初步估算,2023年前三季度,美国中小生物科技公司贡献了75.8亿元营收,高于国内。

美国全球生物技术工业组织(BIO)还曾公开抨击美国反华生物技术法案,认为针对中国公司的法案如果通过会对美国生物技术产生负面影响,这项立法将对药物研发供应链造成不可估量的损害。

而BIO又突然宣布剔除药明康德会员资格并终止合作,使整个事情的发展变得扑簌迷离起来。

行业景气度仍在,药明康德高增长压力显现

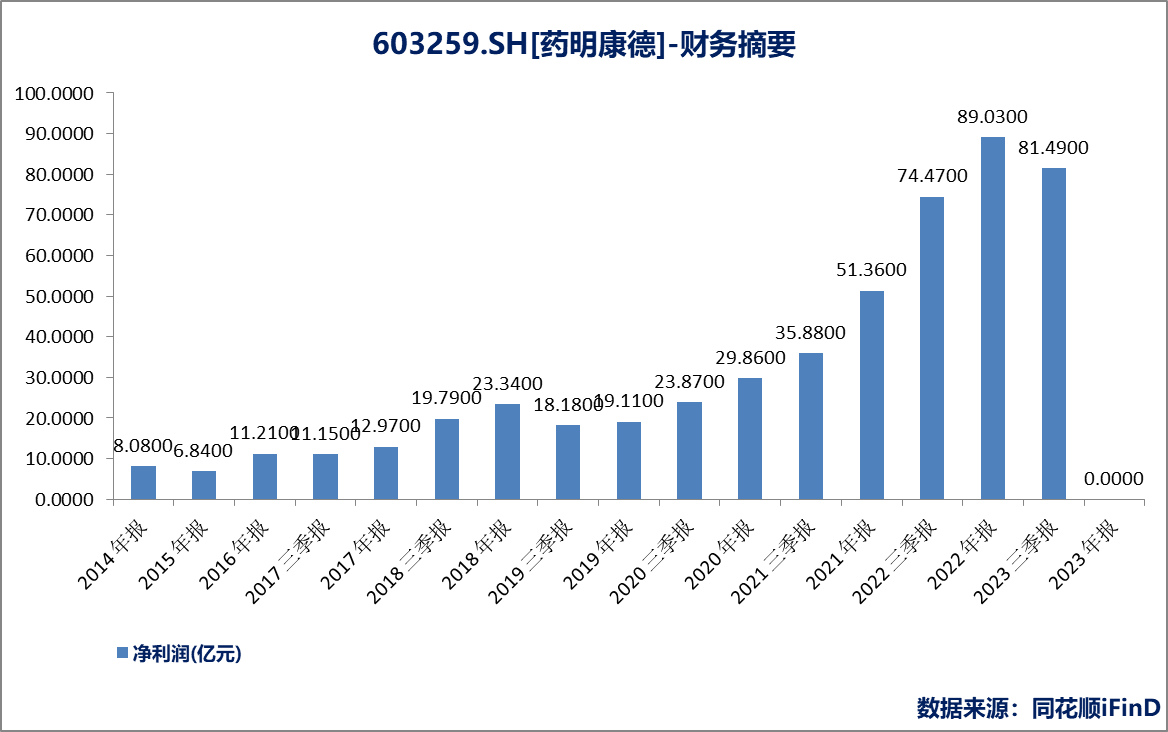

撇开美国政策原因,药明康德近几年业绩增长可观,自2015年以来,其营业收入连续增长,利润增长也非常迅速。

2022年,药明康德营业收入393.55亿,同比增长71.84%,净利润88.14亿,同比增长72.91%。

但从最新的公告来看,药明康德业绩增速大幅下滑,2023年前三季度,公司营业收入同比增长4.04%至295.41亿,净利润增长9.47%至80.76亿。这份业绩与2022年同期相比,相差甚远,当年的药明康德三季报,营收较上年同期增了72%,而净利润增幅107.12%。

有机构分析,药明系内部分工已经做到了极致,成本已降到非常低的水平,服务范围也扩张到了极致,加上三星生物、百济神州等企业入局竞争,想要维持之前的高速增长已非常困难。

从行业角度来看,CXO的需求量很大程度取决于创新药的需求量。

据Frost & Sullivan统计,2017年至 2022年,全球医药市场的研发投入规模从1651.0亿美元增长至 2437.4 亿美元,年复合增长率为8.1%,预计2025年将达到3067.6亿美元,2030年将达到4177.4亿美元。

创新药的“专利悬崖”和新药研发效率下滑驱动 CXO 行业长期高景气。根据Evaluate Pharma 的统计,2023年至2028年期间,约1380亿美元销售额的药品即将专利到期,其中不乏重磅品种,药企有足够的研发投入动力。

由此可见,药明康德最大的不确定性来自美国的政策。有业内人士甚至悲观地认为,《生物安全法案》能否通过已经不再重要,对于美国药企来说,药明系,乃至所有中国CXO都已经不再是美国企业的首选了。

此次事件,药明康德是外部攻击导致很受伤,但对市场来说,敏感的还有在这个过程中股东频繁减持。

据wind数据,自2021年以来,A股药明康德共经历51次大股东减持,仅有的7次大股东增持均发生在2021年初。

2023年,公司发生了8次大股东减持,合计减持超16070万股,对应市值超百亿,药明康德成为2023年被大股东减持金额最多的上市公司。

总的来看,在未来的发展中,药明康德必须继续关注《生物安全法案》可能引发的风险以及市场的动荡。作为CXO行业的领导者,药明康德的技术实力、研发能力是市场有目共睹的,在当前市场情况下,大股东们或需要更有力的措施,给予投资者更多的信心。