此前我们在手握现金创新高,巴菲特在等些啥?一文中分享过伯克希尔披露的Q3头部持仓动向,今天我们再来看一看其最新披露的13F报告。该报告是伯克希尔Q3季度的整体持仓,有助于我们了解巴菲特的最新持仓思路和方向。

先从披露的前十大持仓来看,伯克希尔于Q3的整体变化并不大,前十大持仓依旧是苹果、美国银行、美国运通、可口可乐、雪佛龙、西方石油、卡夫亨氏、穆迪、达维塔保健和惠普。但对于雪佛龙和惠普,老巴都有不同程度的减持。

除此之外,再从整体持仓来看,伯克希尔Q3还新进了自由传媒集团拆分的4家公司;减持了亚马逊等;同时一键清仓了动视暴雪、通用汽车、强生、宝洁、联合包裹等七家公司。

大致变化如下:

1.减持雪佛龙、惠普

先来看伯克希尔十大持仓中的变化。

最明显的,当是伯克希尔比较明显的减持了雪佛龙(-10.45%)和惠普(-15.24%)的持仓。

伯克希尔从2022年4季度开始持续减持雪佛龙,持股总数下降约1/3。但这或许并不代表巴菲特不看好石油股,此前老巴还在连续增持西方石油的股票。至于为何左右互搏,后续可能在股东会上找答案了。

复盘巴菲特投资雪佛龙的过程,不难发现其实老巴早已赚的盆满钵满。

巴菲特对雪佛龙的这一轮投资最早开启于2020年的四季度,2020年全球油价经历了一轮困境反转,各大油气公司股价同样皆从低点反弹。

最开始,老巴在雪佛龙上买入的动作并不像对西方石油一样猛烈,一直到2021年Q2,雪佛龙上的持仓占比都不到1个点。但从2021年Q3开始,伯克希尔在雪佛龙上的持仓逐季提高,连续5个季度加仓,叠加雪佛龙股价在近两年内的迅速上涨,一度达到了伯克希尔组合的第三大重仓。而后老巴就开始了减持之路。

至于惠普,从时间轴来看,巴菲特的减持是在惠普公布23年Q3财报之后(伯克希尔Q1持仓数据还显示是增持的)。

惠普的主要业务分为个人系统和打印机两大板块,两者在第三财季的表现显示出了个人电脑(PC)价格低于预期的影响和打印机的需求疲软。分区域来看,惠普的收入在美洲地区下降了8%,在欧洲、中东和非洲地区下降了5%,在亚太地区和日本下降了9%。

此前段永平也对于伯克希尔加仓惠普表达过疑惑。

2.清仓动视暴雪、通用汽车等

十大之外,伯克希尔还在Q3清仓了动视暴雪与通用汽车。

动视暴雪方面,巴菲特最早建仓是在微软收购动视暴雪的消息传出之前(即2021年四季度),但此后到了微软公开公布收购暴雪,伯克希尔才开始大手笔买入。彼时巴菲特认为并购消息公布前动视暴雪仅60多美元的股价,与微软每股95美元的收购价格相差太大,是一次并购套利的好机会。

今年10月,微软正式将动视暴雪收入囊中,巴菲特也完美退场,获利颇丰。

通用汽车方面,老巴今年以来就开始卖个不停。

此前有业内人士猜测,伯克希尔清仓动机不排除受汽车行业面临的罢工威胁影响。不过事实上,在今年5月份的股东大会上,巴菲特早有过他的判断。

老巴是这么说的,“伯克希尔不太可能投资像通用汽车或福特汽车这样的汽车制造商股票。我和查理一直都认为汽车业实在太艰难了。”

除此之外,伯克希尔还一键清仓了塞拉尼斯(化工龙头)、亿滋国际(零食龙头)、强生、宝洁和联合包裹B类股。强生、宝洁、亿滋国际分别在2006年一季度、2005年一季度、2007年二季度建仓,都是老巴喜欢的著名消费品类公司,持股时间都达数十年之久。

这给人的总体感受就是:老巴除了前十的几个心头好,其余消费巨头也选择了清仓(亚马逊减持)。在加息周期临近结束时,更多是转为防守。时下老巴手握历史新高的现金储备,耐心等待后续机会的到来。

3.“新进”传媒运营商

除此之外,在伯克希尔整体持仓部分,公司持仓列表中还显示新增了4只股票。

他们分别是:LLYVK/LLYVA自由媒体集团、SIRI天狼星广播公司以及亚特兰大勇士控股公司BATRK。不过这4只股票都源于8月份Liberty Media Corporation(自由媒体集团)的拆分,所以此次“新进”其实并不是伯克希尔新买入的公司。

事实上,伯克希尔投资Liberty Media已经有十年之久(2011Q4)...之所以很少被人们所注意到是因为集团是针对旗下不同业务、不同投票权发行了很多不同股票。每个单独都分量不大;且伯克希尔持有的规模很小。

据了解,Liberty Media集团是全球最大的国际电视和宽带公司,在欧洲、拉美和加勒比地区的30多个国家,通过不同的品牌提供服务。在运动赛事领域拥有独特地位。其集团创始人约翰·马龙也被誉为美国有线电视行业的先驱,被外界称为“美国有线电视教父”。

4.还有大招未披露!

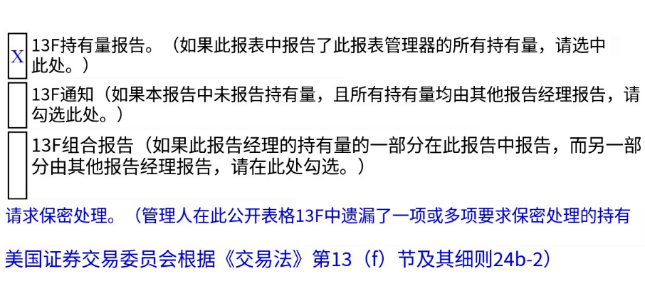

值得注意的是,伯克希尔表示,公司在持仓报告中,隐藏了至少一项持股信息,并要求美国证监会对其信息进行保密处理,并未对外公告。

彭博社称,当巴菲特进行重大投资时,偶尔会提出这样的要求,在2020年底就曾这样做,当时公司正在累积雪佛龙和Verizon的股份。后续巴菲特会有什么样的投资动作,一起拭目以待。