近日,已有99岁高龄的芒格披露了其旗下(每日期刊公司)最新持仓明细。

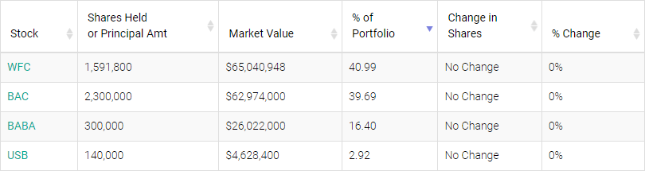

根据美国证监会披露信息,截至第三季度末,芒格旗下每日期刊公司,共持有四只股票,依次是富国银行、美国银行、阿里巴巴和合众银行,合计市值约1.58亿美元。且持仓上并无仓位变化。

由于每日期刊公司是芒格自己独立控制的投资公司,所以投资上受巴菲特的直接影响不大,所以更能反映出芒格本人的投资偏好。

芒格向来都是采用集中持股的投资策略,恪守自己的能力圈,专注于“少而精”的优质企业。所以本期持仓“简单明了”,没有所谓的“十大持仓”,且筹码高度集中(满仓状态)。一起来看具体信息。

·重仓美头部银行股

从每日期刊的持仓市值来看,芒格将资金大头主要押注在了富国银行和美国银行,看来芒格对零售银行还是颇有执念。

经过梳理发现,其实每日期刊对于该两大银行的持仓自建仓以来就多年未变。如果说芒格对该投资组合仍旧比较上心的话,那这样的仓位配置,无疑看得出芒格本人对于美国头部银行的看好。

(注:这与巴菲特的操作恰好相反,截止22年Q1,老巴一键清仓了持有33年的富国银行。不过美国银行,老巴倒还也拿着。)

2023年5月,芒格曾在一次访谈中公开警告称美国商业地产市场正在酝酿一场风暴,随着地产价格下跌,美国银行业充斥着不良贷款。但是芒格解释认为,今天的美国每家银行的房地产贷款都比六个月前收紧了很多,目前市场并不像2008年那样糟糕。

巴菲特则在今年的股东会上表示,“他将继续持有美国银行的股份,但他不知道未来会发生什么。”

“我喜欢美国银行,我喜欢他们的管理层,我为他们提出了这个交易,所以我会坚持下去。但是,我是否知道如何预测从现在开始将会发生什么?答案是我不知道,因为在过去的几个月里,我已经看到了很多事情,这些事情对我来说并不意外。但这再次确认了我的信念:美国公众并不了解我们的银行系统。”

研究院认为,银行股对于绝大多数投资者并不是能力圈,如果不能把其中的门道摸清楚,还是选择跨一米栏更容易。

大家可以参考文章:巴菲特如何投资暴雷的银行?

·阿里巴巴仓位不动

持此之外,在每日期刊的本期持仓中,芒格并未对阿里做增减仓操作。事实上,对于阿里,芒格自22年Q1减持过以外,至今也是一股未动。

在今年2月的每日期刊虚拟年会中,芒格曾坦诚表达过对于阿里的观点。

I regard Alibaba as one of the worst mistakes I ever made.

In thinking about Alibaba, I got charmed with the idea of their position on the Chinese Internet.

I didn’t stop to realize they’re still a God damn retailer. It’s going to be a competitive business, the Internet. It’s not going to be a cakewalk for everybody.

...

And I just — I got a little out of focus and that let me overestimate the future returns from Alibaba.

大概意思是:

“我认为投资阿里巴巴是我犯过的最大错误之一。我是被它在中国互联网行业的龙头地位给迷住了。

但我没有停下来意识到他们仍然是一个零售商,这将是一个有竞争力的业务。互联网,这对每个人来说都不是一件容易的事...这让我高估了阿里巴巴未来的回报。”

简而言之就是,芒格认为电商本质上是一个零售生意,行业竞争激烈,虽然阿里在中国的互联网零售方面占据非常重要的地位,但还是过高估计了阿里的回报率。以至于当初还加了杠杆,好在后来应该除掉了杠杆。

·集中投资传统资产

总体来看,其实芒格的思路还是比较清晰的。他集中投资传统资产,不出奇制胜。

这与他和巴菲特共同协作的伯克希尔持仓,也有共通之处(美国银行、美国运通、可口可乐、西方石油、卡夫亨氏等等),都是相对传统的生意,与如今日益红火的人工智能完全不同。

芒格有他自己的想法:

近日,芒格在Zoom10月3日至4日举行的Zoomtopia会议上谈到了对人工智能的观点,认为“我认为它(AI)被大肆炒作了。我认为它得到的可能比它应得的更多。”

他指出,人工智能实际上已经存在了相当长一段时间了——其根源可以追溯到20世纪50年代。

“我们一直拥有人工智能,软件可以创造出更多软件,”他称。“当然,这是非常有用的,但我们已经拥有它很长时间了。”

可见,对于高科技公司,芒格和巴菲特的观点从来就是敬而远之,宁愿错过也不要做错。投资这个行业关键是看谁走得长远,而不是看谁短期跑得快。毕竟,谁能比明年即将百岁的芒格更是赢家呢?

也许只有巴菲特了吧。