近年来,A股市场各行业板块分化,热点切换不断。作为结构性行情里“锋利的矛”,主题型产品不免成为了伙伴们参与市场主题行情的工具之一。

但随着市场震荡加剧,一些配置主题型产品的小伙伴们也感受到了主题类产品这把“双刃剑”的威力:如果能够踏准市场风口,往往能在较短时间内获得超额回报;如果不小心遭遇市场震荡行情,也相对容易拥有更强的波动体验。

那么,在当前市场下,这类大涨大跌的“显眼包”基金,还值得大伙继续持有吗?

如何正确看待主题型产品?

在讨论是否继续持有大涨大跌的主题型产品之前,诺德基金小编希望伙伴们能对主题型产品有一个正确的认知。

1)什么是主题型产品?大涨大跌又从何而来?

所谓主题型产品,主要是指投资于某一个主题或者概念的行业型基金。一般而言,主题型产品分为行业主题型产品和概念主题型产品这两类。

进一步来看,在主题型产品的基金合同中有明确规定,基金投资相关行业主题的股票市值占基金股票资产比值不低于某一阈值(通常是80%),业绩比较基准通常是相关行业主题的指数,基金名称中也包含相关行业主题的关键字等。

所以,主题型产品往往具有聚焦于某个单一行业或赛道,个股集中度相对较高的特点,也相对容易在合适的结构性行情下获得较优的超额回报。但是,高收益同样伴随着高风险!毕竟组合配置的过度集中虽然从某种程度上看能赋予主题型产品较高的弹性,但同时可能也会让这类产品更容易遭受较大的回撤。

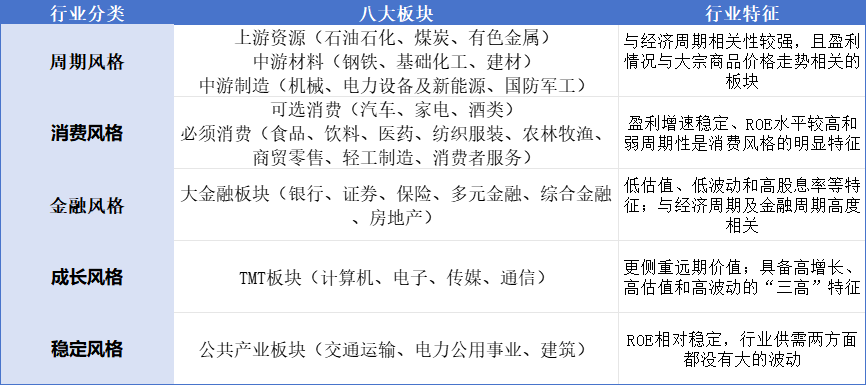

2)五大风格,根据行业特征制定合理投资计划

诺德基金小编认为,每个行业都拥有独特的风险收益特征。尤其是行业涨跌的内在逻辑、不同风格环境下的涨跌表现,往往也都存在一定的差异。因此,我们需要对投资的行业有一个相对深入的了解,比如清楚产业链上、中、下游,对行业政策环境、竞争格局、未来发展趋势有个大致的认知。此外,我们还需要根据不同行业风格的特征,制定合理的投资计划。

注:根据公开资料整理,采用中信证券的风格指数分类。以上仅供参考。指数行情走势不预示其未来表现,也不代表具体基金产品表现。基金有风险,投资需谨慎。

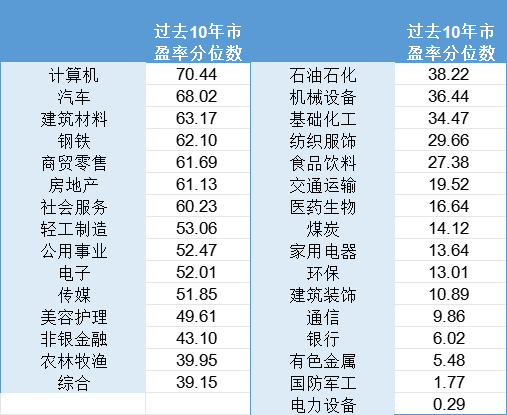

3)借鉴估值指标,综合判断主题型产品的“去留”

最后,小伙伴们还需要结合当前市场的点位和行业的估值指标,综合判断手上的主题产品是否值得继续持有。一般来说,市场遵循着均值回归的规律,不管什么行业都不可能一直上涨或下跌。对于相对低估值的优质行业,小伙伴们不妨多一点耐心;而对于估值已经处于相对高位的行业,伙伴们也需要注意风险,并根据行业景气度合理调整仓位。

注:数据来源于wind,时间区间为2013/10/07-2023/10/07。以上行业为申万一级行业分类。基金有风险,投资需谨慎。

巧用反弹工具:如何合理布局结构性行情?

随着市场逐步进入底部区域,有人欢喜有人愁:一部分小伙伴们看到了主题型产品“大涨大跌高波动”的一面,饱受“震荡之苦”;也有一部分伙伴想要借助这类产品“高弹性”的特点,提前布局市场底部区域,力争在结构行情来之前占据“一定的成本先机”,从而进一步扩大自身的收益空间。那么,在市场底部区域,我们如何借助主题型产品来合理提前布局未来的结构性行情呢?

首先,诺德基金小编老生常谈的还是要了解高弹性、高收益的基金品种。在投资领域中,任何投资品种都不可能同时满足高收益、高流动性和低风险这三个条件。小伙伴们如果想要获得较高的收益,那么大概率会牺牲掉流动性的需求,承担高风险的可能。

在投资实践时,不少小伙伴可能过于看重主题型产品的高弹性、高收益特征,从而忽视了其背后的高波动性。因此,在借助主题型产品来合理提前布局市场的时候,需要做好分散配置。

在主题型产品的标的选择上,诺德基金小编还是建议伙伴们选择中长期风格较为稳定的基金经理,并借助中长期复合年化收益率、最大回撤、夏普比例等客观评价指标,最终筛选出兼顾超额回报和回撤控制的产品。

在具体的组合配置构建上,建议选择多只行业相关性较低的主题型产品进行长线资产配置。对于单个行业或主题的基金产品仓位配置也要有一定的“底线”,避免单一行业或主题过高的风险暴露。

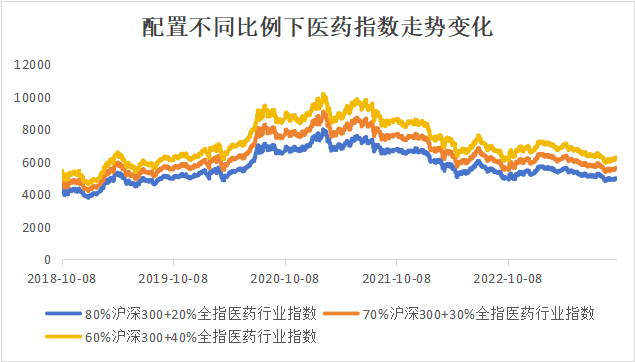

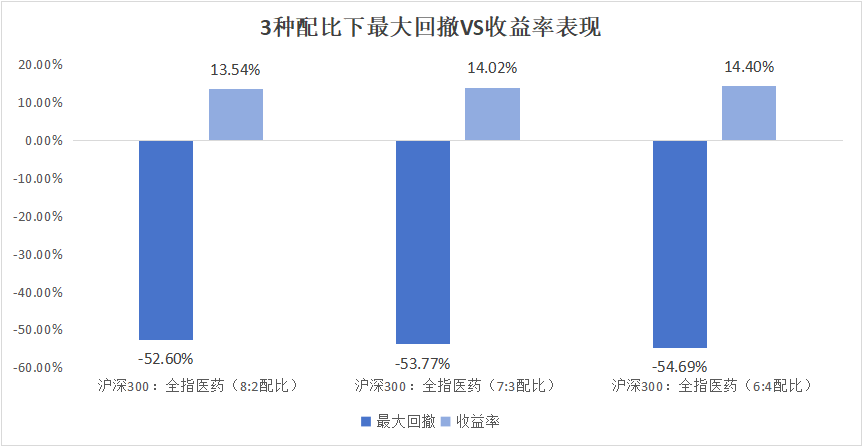

那么,控制在多少仓位相对比较合理呢?这里,小编来简单举个例子,假设我们有一部分仓位选择配置宽基指数,另一部分仓位选择配置医药行业,分别以沪深300和全指医药行业指数构建8:2配比组合、7:3组合、6:4组合,然后统计过去5年组合的最大回撤和收益率表现情况(如下图所示)。综合来看,如果配置3成仓位的医药指数,其最大回撤和收益能力的性价比相对较高,但是最大回撤的相对值依然较大。因此,在选择单一行业或主题型产品时,对于仓位的控制,小编还是建议伙伴们应该将其比例控制在总仓位比例的30%或以下。

注:数据来源于wind,时间区间为2018/10/8-2023/10/8,全指医药行业指数代码为932082.CSI。

指数历史收益不代表未来走势。基金有风险,投资需谨慎。

主题型产品+定投:高弹性+磨底期或更适合定投

当然,合理进行资产配置固然能一定程度上改善小伙伴们的投资体验。但是大部分的伙伴还是会在市场“磨底期”耐不住性子,相对很难等到“市场的春天”。在这里,小编就建议大家可以采用定投主题型产品的方式来渡过市场的“煎熬期”。

1)高弹性的主题型产品或与定投更契合

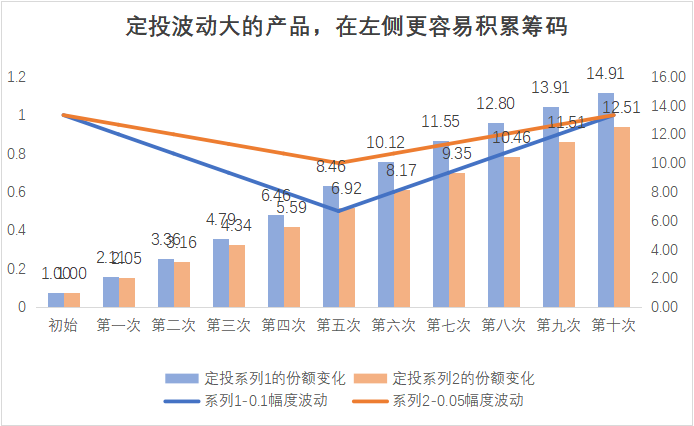

一般而言,定投高弹性的基金产品相对更容易在微笑曲线的“左侧”积累较多筹码---在市场下跌时,高弹性基金的净值下跌幅度相对较大,如果以相同的金额购买基金份额就相对更多,投资的平均成本也会相对降低,那么等到市场回升时,小伙伴们便有机会获得较为喜人的收益。

举个例子,假设初始为单位1,一组系列1是以0.1的变化幅度,先递减至第五次后递增,另一组系列2是以0.05的变化幅度,同样先递减至第五次后递增。我们可以清楚地看到在净值下降的前5次,定投波动大的产品可能更容易积累筹码,等到净值回归后5次,定投波动大的产品,其收益自然会更突出些。

注:以上仅为举例,不构成投资建议。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

2)分批买入,淡化择时,有利于分散风险

另外,主题型产品的股票持仓相对较高,如果采用一次性买入的形式,对于小伙伴们的波动忍耐能力和具体择时能力都是一次较大的挑战。所以不妨采用基金定投,以分批买入的形式,这样既可以淡化择时,也能尽量规避一次“Allin”后,没有资金进行补仓的尴尬局面。

总结:事情皆有两面。主题型产品的大涨大跌,不免给很多小伙伴带来了困扰。但只要大伙能够正确看待主题型产品,不妨可借用主题型产品的“高弹性”来作为提前布局的反弹工具。最后,大伙们可以结合自身的风险偏好,做好行业配置和仓位控制,辅以定投等工具,力争以更平稳的姿势度过市场磨底阶段。