2020年以来,受多因素影响,消费电子需求转弱,全球半导体行业进入下行周期。寒冬之下,多数产业链公司的业绩显著下滑。

来到今年,虽然市场投资者都在期待行业拐点到来,但遗憾的是从中报业绩表现来看,产业链情况仍不佳。

业绩分化明显

据东财Choice数据统计,按申万行业分类,半导体行业共有144家上市公司。今年上半年,144家半导体上市公司合计实现营收2199.82亿元,较去年同期下降7.42%;实现归母净利润总额151.15亿元,同比下降60.76%。

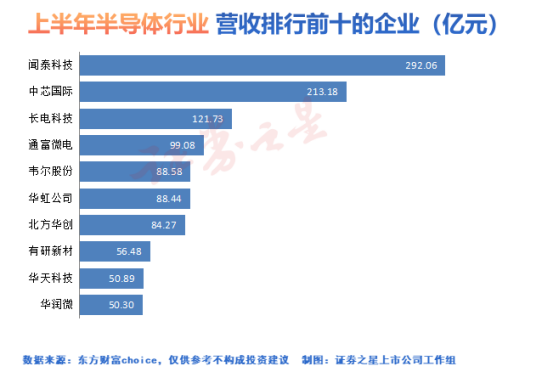

具体来看,上半年营收规模居前的半导体公司中除了刚上市的华虹公司,其他基本都是熟面孔。排行前十分别是:闻泰科技、中芯国际、长电科技、通富微电、韦尔股份、华虹公司、北方华创、有研新材、华天科技和华润微。

值得注意的是,在营收前十的半导体企业中,仅闻泰科技、通富微电、长电科技和北方华创同比实现了营收增长。除了北方华创外,其他三家上市公司增速都在10%左右。

净利润方面,上半年排行前十的半导体企业分别是:中芯国际、北方华创、紫光国微、闻泰科技、华虹公司、中微公司、海光信息、华润微、长电科技和复旦微电。

此外,有42家半导体企业上半年业绩亏损。其中就包括受益于人工智能爆火而股价大涨的寒武纪-U、佰维存储等,此外一些知名的半导体巨头,如通富微电、汇顶科技、士兰微也同样面临业绩亏损的问题。

净利润增速方面,排名前十的半导体企业中有6家属于半导体设备制造厂商且基本都实现了翻倍上涨。不难看出,在行业整体低迷之际,半导体设备环节仍展现出了独一档的高景气度。

与此同时,更多的半导体企业未能摆脱周期影响。据统计,有108家半导体上市公司上半年净利润同比下滑,占比约为75%。其中通富微电、汇顶科技、韦尔股份、圣邦股份、赛微微电、兆易创新等企业净利润同比下降幅度均超过60%。

整体来看,半导体产业链业绩分化可谓相当明显。

研发投入继续加码

众所周知,半导体是一个周期行业,且与医药行业类似对研发投入要求较高。虽然目前半导体处于下行周期,甚至不少企业业绩都亏损,但研发投入这块仍继续加码。

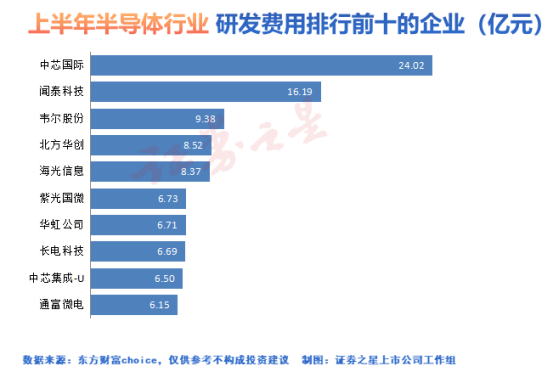

整体来看,大部分企业在今年上半年持续加大研发投入。据统计,今年上半年,144家半导体上市公司研发费用合计约277.51亿元,同比增长14.5%,平均每家公司研发投入1.93亿元。

其中有117家研发费用较去年同期实现不同程度增长,占比超八成。其中,49家增速超过30%,5家翻倍。62家公司期内研发费用超1亿元,中芯国际和闻泰科技两家上半年研发费用超10亿。

上半年研发投入前十的企业分别是:中芯国际、闻泰科技、韦尔股份、北方华创、海光信息、紫光国微、华虹公司、长电科技、中芯集成和通富微电。

此外,33家公司研发营收占比超30%。

当前半导体库存调整进度已成为判断产业景气的重要指标之一,库存情况必须要关注一下。

从数据来看,在去库存的旋律下,部分芯片设计企业去库存成效显著。如韦尔股份2022年半年报中显示公司存货金额达124.5亿元,占总资产的33.65%,但今年半年报中存货金额已经降至98.28亿元。

而2022年末汇顶科技存货大约在17.95亿元,库存水位达到历史性高点,经过上半年的消化和计提存货减值,存货账面价值从17.95亿元降至9.46亿元,降幅47.30%。

但整体而言,芯片厂商库存仍在高位,甚至还有增长。choice数据统计,A股芯片设计领域的半导体企业共74家,今年这74家公司的总存货额为647.65亿元,而去年同期为589亿元。

这或意味着行业去库存还未正式结束。但这是否说明行业拐点还远未到来呢?半导体行业没有关注价值了呢?并非如此。

下半年看什么?

回首上半年,人工智能产业的爆发无疑是半导体行业重回大众视野的关键助力,国内半导体板块掀起涨停潮,海外半导体巨头英伟达更是凭借AI芯片市值突破万亿美元。

虽然台积电早前在发布二季度财报时曾表示,尽管人工智能需求良好,但不足以抵消宏观经济疲软导致的整体终端市场需求乏力。但AI对加速半导体行业拐点的到来仍有着非凡的意义。

根据中国半导体行业协会数据,预计2023年,中国的半导体市场规模将达到1.8万亿元。AI先进芯片需求持续上涨,人工智能已成为半导体芯片行业最重要的增长动力之一。

此外,近期华为Mate60系列手机接连发售,并久违引发了消费电子市场疯抢,接着机构不断更新拉高华为手机的出货量。

天风证券分析师郭明錤近日预估称,受益于Mate 60 Pro需求与市场影响力,华为手机2023年出货量将同比增长约65%至3800万部。展望2024年,华为手机出货量可望将至少达到6000万部,为全球手机品牌中出货成长动能最强者。

在业内人士看来,华为的回归,就是半导体行业拐点出现的正式标志。

尽管对此说法笔者并不完全赞同,消费电子需求低迷背后影响因素众多,在手机创新进入瓶颈期的当下,华为或能抢占包括苹果在内的一部分手机厂商的市场份额,能激活多少换代需求,带来多少增量需求还是个未知数。

但是不可否认,华为的回归对于国内消费电子产业复苏有着积极意义。与此同时,经济景气的边际改善将对半导体下游需求恢复形成支撑,作为前沿科技发展的基石产业,半导体行业周期拐点或迟但必然到来。

往后看,一方面AI有望成为继PC、手机后,半导体行业的主要推力,相关产业有望受益;另一方面,国产替代逻辑开始凸显成效,在庞大市场的加持下,市占率的小幅提升也有望为企业带来业绩的飞跃式增长。