证券之星食品饮料行业周报:2024年8月26日-8月30日,沪深300指数下跌0.17%,申万食品饮料指数上涨1.23%。前五大上涨个股分别为:康比特、老白干酒、莫高股份、ST加加、古井贡酒。

机构观点

申港证券本周观点(含个股):

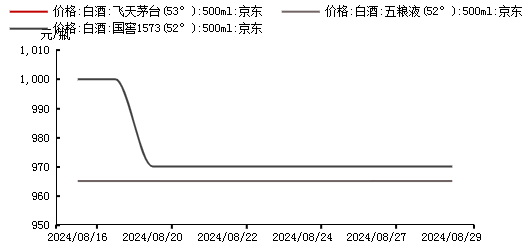

中报业绩分化,白酒旺季渠道表现仍待观察。目前处于中报披露季和中秋国庆旺季渠道观察时期,市场关注二季度业绩预期兑现和报表增长质量。根据 wind数据,截至 8 月 25 日,飞天茅台 24 年整箱/散瓶批价分别为 2730/2415 元/瓶,预计受发货节奏影响,周环比小幅波动。飞天茅台 7 月以来批价有所回升,但是对白酒板块行情催化有限,预计主要原因为受宏观经济复苏不及预期影响,市场担忧白酒季度业绩和批价表现,以及后续基本面的波动节奏。除报表端营收、归母净利润外,预收款、销售收现、毛销差等过程指标也较大程度上影响投资者对当季业绩增长质量的判断。我们认为中秋国庆旺季酒企仍将以量为先,在部分地区和价位有优势的企业仍有望实现平稳增长,核心产品的价格压力或将增大,价位降级仍将延续,短期上量后渠道仍将处于持续去库存周期中。预计头部企业预收款进程与往年相当,后续需求不确定性仍存在,全年业绩目标完成度需观察旺季表现。集中度提升、细分价位及场景的精耕细作仍可以为龙头酒企提供可观成长空间,行业也不乏渠道库存出清较早、区域竞争格局利好的企业。龙头酒企重视分红提升,仍存在稳步提升分红率的预期,红利投资价值提升也对估值形成支撑。次高端酒企中报业绩分化,上周珍酒李渡和舍得酒业公告中报,其中珍酒李渡24H1 实现营收 41.33 亿元、同比增长 17.5%,经调整净利润 10.18 亿元、同比增长 26.9%,业绩超市场预期,主要得益于公司珍酒双渠道增长战略、新兴销售渠道及高端客群得以拓展。舍得酒业 24Q2 营收、归母净利润同比分别下滑 22.61%、88.40%,主力产品品味舍得处于阶段性去库存阶段,主动控量稳价下公司半年度业绩有所承压。

受益成本和渠道拓展优势,区域啤酒公司中报业绩表现较好。上周燕京、惠泉、珠江啤酒公告 24 年中报,业绩兑现较好。其中燕京啤酒 24Q2 营收/归母净利润分别同比增长 8.79%/45.91%,公司积极开拓新渠道新市场、加大区域市场的深耕力度,大单品保持稳健增长,上半年产量同比增长 0.61%,好于行业平均水平,毛利率也实现同比改善。惠泉啤酒 24Q2 归母净利润同比增长23.62%,公司上半年实施打造战略根据地、主市场建设工作深入,大泉州基地市场销量增长 6.19%,通过产品、渠道、市场结构优化匹配,实现区域延伸、递进的多层次市场布局。珠江啤酒 24Q2 营收/归母净利润分别同比增长8.07%/35.63%,公司上半年啤酒销量同比增长 1.41%,上半年产品高端化进程稳步推进、高档啤酒产品销量同比增长 14.30%,毛利率也实现同比提升。

投资策略

1、目前酒企对主销大单品批价和库存的管理较为精细化和理性,下半年渠道压力有望得到平滑,且上市公司已开始重视产品延伸、提高有机会做好的细分价位的战略地位,该部分增量有望加大和进一步分担增长目标。板块后续有望演绎季报业绩超预期+价盘库存边际变化+分红提升预期驱动股价的逻辑。建议从价位承接、区域格局优化、渠道率先出清、分红率提升角度寻找投资标的。建议关注确定性强的高端白酒贵州茅台、五粮液,增长质量较高的山西汾酒,竞争格局利好的今世缘,区域势能及空间较大的古井贡酒、迎驾贡酒,低位且存在反转预期的酒鬼酒、顺鑫农业、舍得酒业。2、建议关注受益经营减亏及成本降低等利好的啤酒企业如燕京啤酒等。3、建议关注调味品相关标的仲景食品、天味食品、中炬高新。4、食品板块关注高股息视角下的伊利股份、双汇发展等,高景气度的休闲食品企业盐津铺子、甘源食品、劲仔食品,餐饮供应链企业安井食品和千味央厨,东鹏饮料及欢乐家等软饮料及区域乳企。

首创证券本周建议(含个股):

白酒市场:近期部分白酒上市公司发布中报,业绩表现有所分化。头部酒企品牌优势彰显,业绩延续高质量增长,部分地产酒龙头经营表现稳健,延续良好的增长势能。次高端品牌业绩相对承压,舍得酒业24H1 营收、归母净利同比下滑较明显,由于上半年次高端白酒商务需求不及预期,公司主动采取控量稳价策略,积极协助经销商提升动销,对次高端大单品品味舍得进行阶段性去库存,短期业绩面临承压,但随着公司主动调整后库存压力逐步释放,有望蓄力长远健康发展。整体来看,在今年白酒仍处调整期的背景下,行业内高端及地产酒龙头经营韧性较强,中长期增长势能持续。随着中秋旺季临近,后续关注产品动销及批价表现。据今日酒价,截至 8 月 25 日,飞天原箱、飞天散瓶批价分别为 2730 元、2415 元,周环比小幅回落。

大众品市场:近期劲仔食品发布中报,24H1 营收、归母净利同比分别增长 22%、72%,原材料成本回落以及规模效应逐步显现,上半年毛利率提升较明显。公司持续推进三大品类的产品创新升级,其中,深海鳀鱼加大渠道推广节奏,持续布局全国化;全新升级的溏心鹌鹑蛋即将上市;“周鲜鲜”短保豆干聚焦湖南区域市场,渠道反馈良好,公司未来向上势能有望延续。食品大众品建议聚焦业绩稳健的各细分行业优质龙头,以及关注受益于人群结构变化或消费升级带来的高成长新品类,包括预制调理食品、鹌鹑蛋/魔芋等零食、无糖茶/电解质水/果汁等细分品类,有望为相关企业打开新的增长空间。

推荐标的:白酒关注贵州茅台、五粮液,以及地产酒龙头今世缘、迎驾贡酒;啤酒关注产品结构持续升级的青岛啤酒、燕京啤酒;休闲食品关注产品渠道持续变革的劲仔食品、盐津铺子、甘源食品;调味品关注内部积极改善的海天味业、中炬高新。

宏观事件

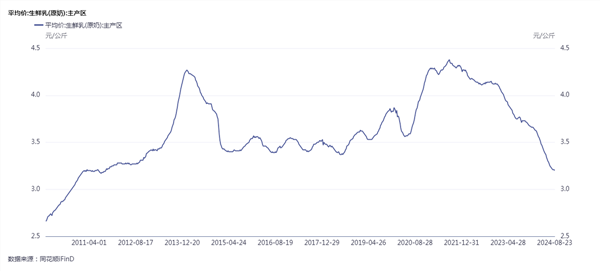

农业农村部召开加大信贷保险支持奶牛肉牛生产座谈会

农业农村部26日召开加大信贷保险支持奶牛肉牛生产座谈会。会议指出,当前奶牛肉牛养殖面临突出困难问题,中央对此高度重视,相关部门正在系统研究部署应对举措。会议强调,我国有巨大的牛奶牛肉消费市场,奶牛肉牛产业发展蕴含着很大潜力,金融机构要进一步增强信心,针对当前广大养殖场户面临贷款难、流动资金压力大等困难,要坚持把支持奶牛肉牛生产作为推进金融支农的重要抓手,帮助渡难关、稳产能、促提升。希望各银行机构在合法合规的基础上不断贷、不抽贷,防止随意限贷,积极创新信贷产品,确保养殖场户增量贷款需求跟得上;各保险机构要不断优化完善保险产品,帮助养殖场户抵御风险、减少损失,共同推动奶牛肉牛产业高质量发展。

甘肃:到2026年底兰州牛肉拉面产业规模实现千亿目标

甘肃省政府新闻办召开新闻发布会,邀请兰州市相关负责人介绍《兰州牛肉拉面产业高质量发展三年(2024-2026年)行动方案》。兰州市将打出政策组合拳,助力兰州牛肉拉面产业高质量发展,确保2026年底全产业链产业规模达到1000亿。《方案》提出,到2026年底,力争兰州牛肉拉面预包装企业累计达到50家以上,规上企业(限上)累计达到10家以上,营业收入达100亿元以上,带动全产业链销售收入400亿元以上;实体门店累计达到10000家以上,其中海外1000家以上,省内外9000家以上,营业总收入600亿元以上。兰州牛肉拉面产业化规模不断壮大,市场覆盖范围进一步拓展,加快形成千亿大产业,持续擦亮城市金名片。

市场监管总局征求意见:运输食用油脂应使用专用容器 不得使用非食用油脂罐车和容器运输食用油脂

市场监管总局标准技术司决定对《食用植物油散装运输卫生要求》拟立项强制性国家标准项目公开征求意见,征求意见截止时间为2024年9月2日。范围和主要技术内容:1.对运输容器专用性的要求。运输食用油脂应使用专用容器。不得使用非食用油脂罐车和容器运输食用油脂。2.对运输容器材料的要求。运输容器和材料应符合GB 4806.1《食品安全国家标准 食品接触材料及制品通用安全要求》及相关食品安全国家标准的规定和管理办法的要求。3.对运输罐车检查的要求。对运输罐车装油运输记录进行检查,经核实符合要求方可装油运输。4.对油罐进行定期清洗的要求。对油罐进行清洁,并对清洁所用的洗涤剂和清洗水提出要求。5.对食用植物油承运方和接收方的管理要求。

行业新闻

业绩分化明显 上市酒企着手为渠道减负

截至8月29日,A股20家白酒企业中,共有17家披露了2024年半年报。其中,营收、净利双增的有12家,占比约71%;4家营收、净利双双下滑;1家出现亏损。值得一提的是,在行业调整叠加缩量竞争格局下,上市酒企业绩整体呈现出“增速放缓、分化加剧”的特点。合同负债作为酒企的“蓄水池”,其数额变化能够在一定程度上反映出经销商向企业的打款意愿,并体现出经销商的市场预期态度。据统计,在17家披露半年报的酒企中,12家合同负债同比下滑,且部分公司下滑幅度较大。

同一香型有两个标准?白酒香型标准泛滥令人懵圈

据中国白酒网报道,近期,市场监督管理总局、国家标准化管理委员会发布GB/T 10781.4—2024《白酒质量要求第4部分:酱香型白酒》(以下简称“新国标”)代替了原来的GB/T 26760—2011,新国标的实施日期为2025年6月1日。

在大众消费者的传统认知中,白酒香型有十二种主流香型分类,包括酱香、浓香、清香、米香型等。香型是不少消费者选购和品鉴白酒产品的重要依据之一。但原来,白酒是没有香型概念的,白酒香型概念在国内的持续时间不过五十年。在香型概念出现之前,不少白酒品评专家认为各地白酒香气、口感各不同,无法统一客观品评。直到1979年的第三届全国评酒会,白酒香型才被首次分为酱香型、浓香型、米香型和其他香型。这一分类在日后不断完善,并建立了相应的国家标准,形成了如今为公众所熟悉、为行业所广泛认可的十二种主流香型。在国标之外,一些地方和行业层面的标准也陆续被提出。

对于消费者来说,香型是选购白酒的判断依据之一。对于企业而言,一种香型则意味着一个隐形的市场需求。近年来白酒香型一直不断发展,在十二种主流香型之外,出现了越来越多复合香型、细分香型。一些企业基于自身的工艺特色和风土条件,自行确立香型,并为之确立团体标准。眼下,白酒香型的创立逐渐进化到一种近乎“疯魔”的程度。记者注意到,仅绵柔酱香这一酱香细分香型,在行业内就有两个团体标准。此外,一些白酒香型标准的命名十分雷同,“柔”“绵”“甜”等关键字被反复提及。香型标准分类如此纷繁复杂,消费者要想准确识别,恐怕要花上不少时间。

2024年1-7月中国烈酒进口量5.88万千升,下降16.9%

据海关总署统计,2024年7月,中国烈酒进口量约为0.964万千升,同比下降19.3%,进口额约为1.8亿美元,同比下降40.4%。2024年1-7月,烈酒进口量约为5.877万千升,同比下降16.9%,进口额约为11.7亿美元,同比下降18.6%。

公司动态

洋河股份2024年上半年净利润79.47亿元,增长1%

2024年上半年,江苏洋河酒厂股份有限公司实现营收228.76亿元,同比增长4.58%;归属于上市公司股东净利润79.47亿元,同比增长1.08%;扣非后归属于上市公司股东净利润79.41亿元,同比增长2.96%;经营活动产生现金流为20.23亿元,同比增长670.97%。基本每股收益5.2755元,同比增长1.08%。

上半年业绩大幅下滑,酒鬼酒为何反而“涨薪”?

据大河财立方报道,8月28日晚间,酒鬼酒发布2024年上半年财报显示,报告期内,公司实现营收9.94亿元,同比下降35.5%;实现净利润1.21亿元,同比下降71.32%。

值得注意的是,近年来,虽然业绩大幅下滑,但酒鬼酒几乎未降低员工薪酬。特别在2024年上半年,酒鬼酒薪酬支出反而同比上涨。

酒鬼酒近几年披露的财报数据显示,2022年上半年、2023年上半年、2024年上半年,酒鬼酒支付给职工以及为职工支付的现金分别为1.51亿元、1.33亿元、1.46亿元。对此,8月29日,记者致电酒鬼酒证券部,工作人员表示,目前,公司整体经营遇到一定困难,但公司要保证一线销售人员和职能人员的工资稳定。“虽然公司整体薪酬支出没有降低,但进行了结构性调整。2023年,公司高管普遍降薪近半,用以支持一线销售员工和职能人员工资。”酒鬼酒证券部工作人员说。

记者注意到,2023年,酒鬼酒的董监高在公司获得的税前薪酬为606.32万元,较2022年减少472.58万元。不过,董监高减少的薪酬金额,相对于酒鬼酒薪酬总额来说占比并不大。细分来看,在公司领取薪酬的人数变动不大的情况下,2022年上半年、2023年上半年、2024年上半年,酒鬼酒管理费用中的职工薪酬分别为4291.22万元、4387.16万元、4817.25万元,保持连续增长态势。销售人员的工资与营收变动最密切,2024年上半年,酒鬼酒营收较2022年上半年减少15.43亿元,其销售费用中的职工薪酬减少890.55万元。

半年报中未披露员工数量,但2023年,酒鬼酒销售人员为450人,同比增加8人,人员变动不大。这也意味着,酒鬼酒的销售人员并未由于业绩大幅下滑而减少收入。对此,酒鬼酒证券部工作人员表示,这跟公司财务费用确认角度有关。以前,公司在年终发放业绩奖励,现在分半年度、季度、月度进行业绩考核,上半年确认了部分业绩奖励费用支出。对于是否还有其他原因导致公司薪酬变动,该工作人员表示不清楚。

五粮液2024年上半年销量7.8万吨,下降15.5%

2024年上半年,宜宾五粮液股份有限公司实现营业收入506.48亿元,同比增长11.30%;实现归属于上市公司股东的净利润190.57亿元,同比增长11.86%;实现归属于上市公司股东的扣除非经常性损益的净利润189.39亿元,同比增长11.79%。基本每股收益4.910元,同比增长11.87%。2024年上半年,宜宾五粮液股份有限公司实现销量7.835万吨,同比下降15.50%。其中,五粮液产品销量2.419万吨,同比增长12.07%;其他酒产品销量5.4156万吨,同比下降23.86%。

二级市场

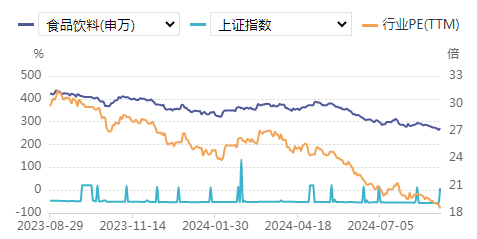

行业表现

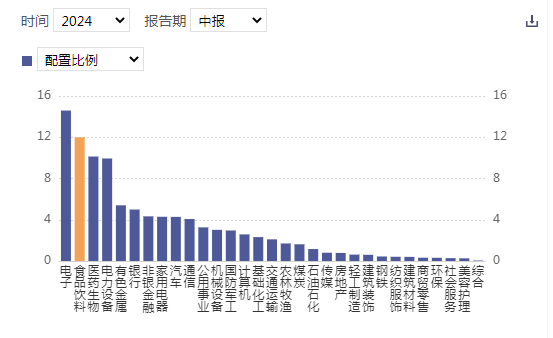

基金仓位

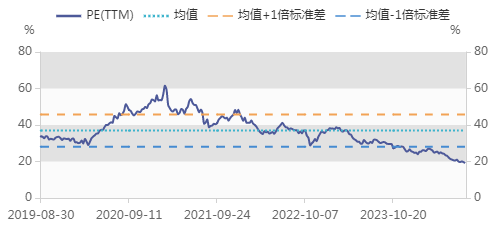

行业估值

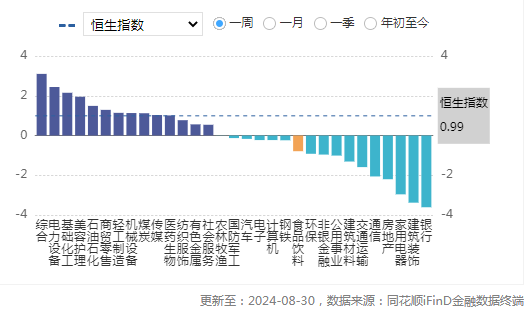

行业涨跌幅

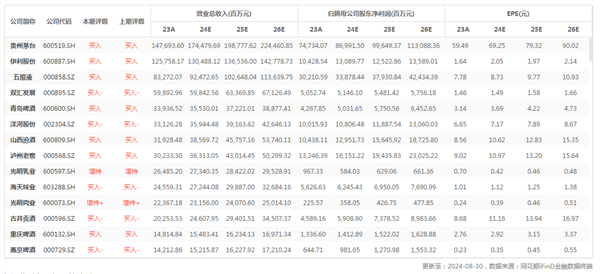

行业重点公司最新盈利预测综合值

行业财务指标同比变动

行业数据

高端白酒价格

上游原奶价格

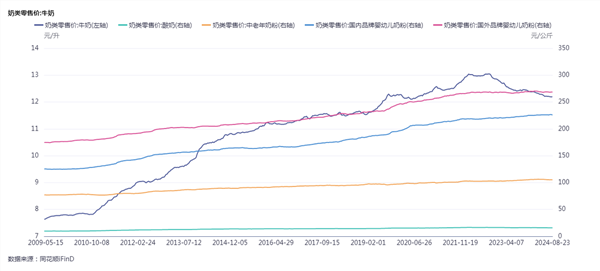

主要乳制品零售价格

调味品原材料成本