8月15日,平安银行发布了2024年半年度报告,尽管该行上半年归母净利润保持了正增长,但1.94%的增速较一季度有所减缓。而2023年上半年,该行归母净利润还能够实现近15%的增幅。

证券之星注意到,上半年平安银行营收同比下降13.0%;其中利息净收入同比下降超过20%;也是继2023年全年、2024年一季度营收下滑之后,继续呈现出营收规模下降的趋势。

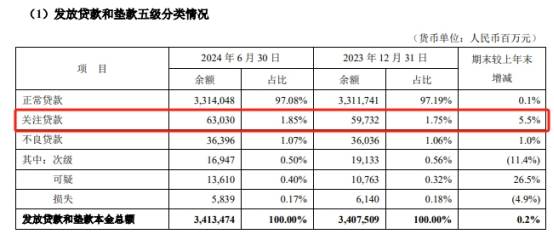

值得注意的是,截至上半年末,平安银行不良率同比略有上升,环比持平,资产质量虽整体可控,但关注类贷款占比有所上升,后续的资产质量风险需要警惕。

此外,平安银行此前深陷裁员风波,如今数据则显示,自2023年6月以来的一年时间内,平安银行员工减少超3000人,其中超过2000位员工离职发生在今年上半年,每月离职人数超过380位。

业绩继续下滑

证券之星注意到,平安银行2024年上半年,该行实现营业收入771.32亿元,同比下降13.0%;实现净利润258.79亿元,同比增长1.9%,延续了自2023年一季度就已经出现的“增利不增收”状况。

平安银行营收下滑的主要影响因素是利息净收入,该部分上半年实现收入490.86亿元,同比下降21.6%;降幅较去年上半年有所扩大。

对于营收的接连下滑,平安银行行长冀光恒在业绩说明会上表示:“我们的营收降幅较快,一季度降幅是14%,二季度是13%,希望全年收窄在10%左右或者更低,明年就有更大的回旋余地。”

而在非息收入方面,2024 年上半年,平安银行实现非利息净收入 280.46 亿元,同比增长 8.0%。但细分下的具体表现却并不乐观。

在第一块手续费和佣金净收入方面,2024 年上半年,平安银行手续费及佣金净收入129.97亿元,同比下降20.6%。

手续费及佣金收入中,结算手续费收入18.36亿元,同比下降1.0%;代理及委托手续费收入 29.02亿元,同比下降40.6%,主要是代理个人保险收入下降。

银行卡手续费收入64.12亿元,同比下降 23.3%,主要是信用卡业务手续费收入下降;其他手续费及佣金收入29.75亿元,同比下降 4.6%。

不过,2024 年上半年,平安银行的其他非利息净收入150.49 亿元,同比增长 56.7%,主要是把握市场机遇,债券投资等业务的非利息净收入实现增长,成为了非息收入板块的最大“创收功臣”,但是债券投资的收入能否稳定贡献是一个问题。

一旦后面债券交易的不确定性增加,收益率开始波动,平安银行的非息收入很可能也要承压。

零售转型阵痛持续

半年报显示,平安银行在谈及发展战略和核心竞争力时表示,坚持以“中国最卓越、全球领先的智能化零售银行”为战略目标。

证券之星注意到,实际上就财务数据而言,平安银行零售金融业务依然处在转型“深水区”。无论是营收金额、占比还是利润贡献度都同比降低。

具体来看,今年上半年该行零售金融业务实现营收390.91亿元,占比由去年上半年的59.4%降至50.7%,净利润更是从86.58亿元直降至18.04亿,净利润占比由34.1直降至7%,堪称断崖式下滑。

这实际上和该行近年来压降贷款投放,实行零售转型不无关系。财报显示,平安银行个人贷款由1.978万亿元,下降7.9%至1.82万亿元,其中抵押类贷款占比60.6%。

除了住房按揭贷款,平安银行零售板块的信用卡应收账款、消费性贷款、经营性贷款都出现下降。该行信用卡应收账款由去年末的近5141亿元下降至约4710亿元;消费性贷款由5452.91亿元下降至4884.78亿元;经营性贷款由6147.68亿元下降至5552.82亿元。

对于零售转型所带来的压力,冀光恒在业绩说明会上介绍到,零售业务的主要压力源于风险,风险则源于缺乏自营渠道。关于零售业务盈利失速的原因,冀光恒解释这是由于该行主动摒弃千亿级高风险零售资产,对营收造成了较大冲击。

另据冀光恒介绍,平安银行灵活应对外部环境的挑战,主动调整客群结构,提高业务质量。例如推动零售业务从高风险、高成本、高收益向中风险中收益转型,依靠主动管理,逐步实现零售客群的质量、资产质量、资产结构三方面的提升。

“从内部管理数据上看,当前零售贷款余额净增趋势、不良生成等指标已经有企稳好转的迹象。”冀光恒表示。

不过,截至上半年末,该行不良贷款率1.07%,较上年末上升0.01个百分点;拨备覆盖率 264.26%,较2023年末277.63%的拨备覆盖率也有所下降。

另外,在半年报披露的各级贷款分类表中,截至上半年末,平安银行不良贷款余额较年初增加3亿多元,整体稳定,但关注贷款占比从1.75%增至1.85%,余额也增加了32.98亿元,说明了该行后续的不良生成情况依然值得关注。

现员工“离职潮”

今年7月初,平安银行曾陷入“裁员风波”。有网传信息显示,平安银行决定将上海办公区域计划全部回迁深圳,涉及该行的信用卡、消费金融及金融市场部门,并且根据不同的2023年考核标准,设定了不同的补贴方式。

据部分媒体报道,该行给出的搬迁时间相当紧迫,员工被要求在短短一个多月内完成所有必要的搬迁步骤。而对于不搬迁的员工会给予离职补偿。因此平安银行被指有意进行“回迁式裁员”。

8月16日,平安银行董事会秘书周强也在业绩发布会上回应此事称,平安银行本意不是裁员降薪安排,是因为主要管理团队在深圳,部分业务团队在上海,存在管理、沟通、效率等问题,是为了进一步加强管理,减少风险、提升效率。平安银行也提供了尽量人性化的补偿方案,但可能还是解释沟通不够,所以引发舆情。

证券之星注意到,平安银行2024半年报显示,截至报告期末,本集团共有在职员工40830人(含派遣人员),需承担退休费的离退休职工80人;其中,本行在职员工40,452人,平安理财在职员工378人。

去年年报则显示,2023年末,本集团共有在职员工43,119人(含派遣人员),需承担退休费的离退休职工80人;其中,本行在职员工42,757人,平安理财在职员工362人。

2023年半年报则显示,截至报告期末,本集团共有在职员工44,077人(含派遣人员),需承担退休费的离退休职工80人;其中,本行在职员工43,728人,平安理财在职员工349人。

对比三个不同时间节点的数据可以看到,平安银行离退休职工和平安理财在职员工变化不大,但在职员工从去年6月末的43728人,先是降至年初的42757人,接着又降至40730人。

换言之,在近一年时间里,平安银行在职员工减少了3276人,其中仅今年上半年就减少了2305人,换算下来平均每个月约有384人离职。(本文首发证券之星,作者|赵子祥)