最近,白酒板块伴随着市场层出不穷的“鬼故事”,人们关于白酒周期讨论的声音又开始多了起来。站在当下时点,我们认为对白酒行业进行一次复盘尤为必要。

白酒典型的去库存周期是2013-2014年,本文我们复盘了彼时白酒各大企业业绩的前后变化,并参考了机构的报告。虽历史不是简单的类比,过往的时代背景也并不一样。但我们还是能够从过往的经历中,感受周期的变化。

以下正文

上一轮比较经典的白酒去库存周期,大致可以回溯到2009年-2013年。

一开始的上涨行情是由于高层“4万亿”刺激政策的出台,投资拉动经济增长,导致政商消费活跃,白酒量价齐升等导致。

彼时,GDP复合增速达16%,上市白酒企业利润复合增速24%。白酒指数的涨幅也高达215%,对应的估值区间约21X-46X,中枢约31倍。

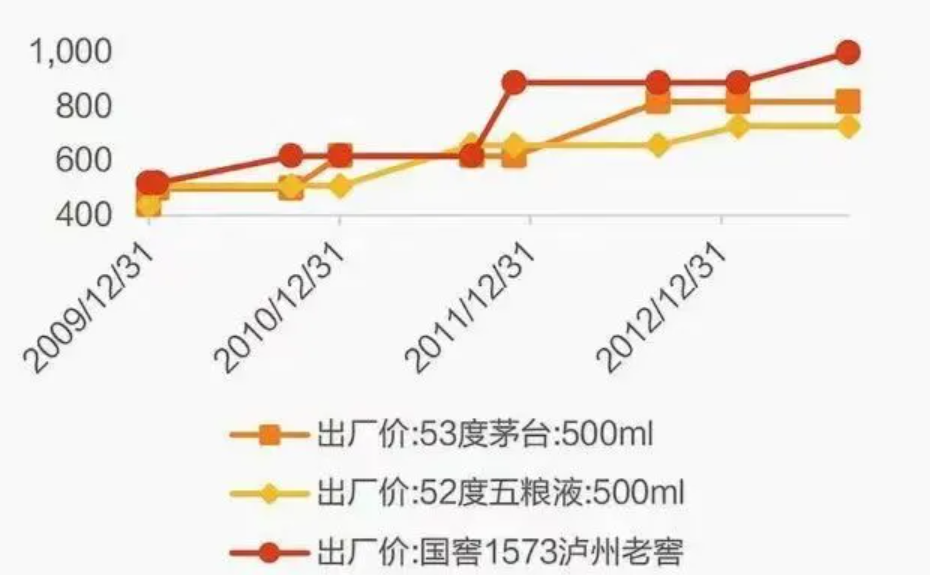

在这期间,茅台出厂价由2009年438元提升至2012年819元,一跃超过五粮液。那些年高中低档酒企都处在快速发展之中。整体年营收平均增速均达到20%以上,可谓是历史上比较高光的阶段了。

但是,伴随着后来的2011年5月1日酒驾入刑,2012年12月“八项规定”限制三公消费,2012年11月19日塑化剂等事件。白酒行业需求急剧下降,行业下跌趋势持续6个季度(18个月)。

而后的故事就和现在类似:消费需求减少,终端低价出货,渠道商周转压力增加,回款意愿降低,酒企价格承压。

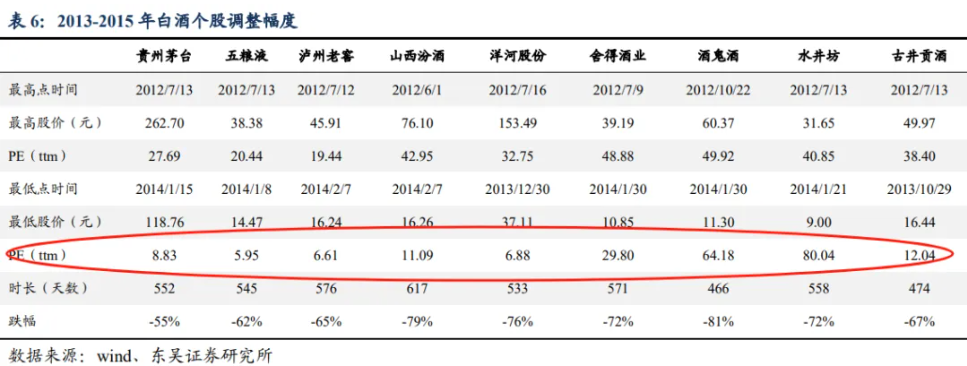

这一阶段,白酒指数最大回撤幅度60%,估值8X-27X,中枢下降至14倍左右。

其中,茅台从27.7倍下挫至8.8倍,跌幅达55%。五粮液、泸州老窖则从20倍左右下挫至5.95倍、6.61倍,跌幅均超过62%。汾酒、洋河、舍得、酒鬼酒均回撤70%-80%。市场一片悲观。

彼时上市公司的业绩情况如下图:

事实上,酒企的业绩是迟于股价见底的,多数酒企的业绩是在2014年才出现的明显下滑。从中我们不难看出,其中多数主流大品牌,在行业低谷期虽然营收增速影响,但利润也没有陷入亏损。其中贵州茅台是唯一保持收入和净利润正增长的公司。

彼时邓晓峰对于白酒行业的判断是:“白酒是一个属性非常好的行业,生意模式很好,原料成本非常低,毛利率非常高,而且存货是增值的...因为外部条件变化导致行业出现低点,是投资最好的时候。我们最喜欢“落难公主”!

所以这对于当下的参考意义在于:

1.对于好企业,每一次危机都是机大于危。茅台在2013年行业低谷的情况,营收和利润也依然能够保持正增长。当下的虽然整体宏观环境有所变化,但是茅台业绩大概率依然能够持续保持增长。即便短中期有所阵痛,但只要茅台的口碑还在,茅台的质量还在,茅台就还是那个茅台。

2.我们认为作为价投,当下与其恐慌,倒不如多多关注估值。当下茅台(动态PE不到20倍),五粮液(不到15倍),泸州老窖(不到12倍)等等。即便按瑞银预计的白酒企业平均增速大幅放缓至8%。结合GDP的增长和股息。作为价投,我们认为回报或也是能够接受的。

3.张坤此前一季报其实也表达过类似看法:在简化模型下,在5%股息率+1%成长性的公司A和3%股息率+8%成长性的公司B之间,现阶段市场大多更倾向于选择公司A......但从各个估值维度(市盈率、市值/自由现金流)的绝对和相对水平来看,现阶段的市场定价使得长期高质量增长的公司B是有吸引力的。

最后,关于我们对白酒/茅台的历史观点,大家也可以回顾以下文章:

白酒,到底便宜了吗?

如何看待大跌的白酒?

给茅台提前站一波台!

贵州茅台与长江电力,谁是高股息?

白酒龙头觉得双位数增速不难