近期,药店股市场遭遇了前所未有的重创,龙头股益丰药店的股价遭遇滑铁卢,一口气暴跌超过30%,跌幅之深令人瞩目。同样,大参林、老百姓、一心堂等业内知名企业也未能幸免,股价纷纷跟随益丰药店的脚步,集体下挫,跌幅均超过30%,市场氛围一片低迷。

尽管当前A股市场整体正经历调整期,各行业普遍面临压力,药店股的连续大幅下跌且缺乏显著反弹,这一现象显得尤为异常。然而,与此形成鲜明对比的是,现实生活中,人们普遍观察到药店数量的激增,甚至在一条街上出现多达十家的药房,这不禁引发深思:药店行业是否在表面繁荣之下,已悄然步入了商业模式的瓶颈期?这一现象背后,或许隐藏着更为复杂的行业动态与挑战。

药店野蛮生长

近年来,我国药店数量急剧增长,从2012年的42.4万家激增至2023年的64.3万家,短短11年间增加了22万家。然而,这一数量上的激增并未带来药品价格的下降,反而让许多消费者感受到药品价格的不断攀升。

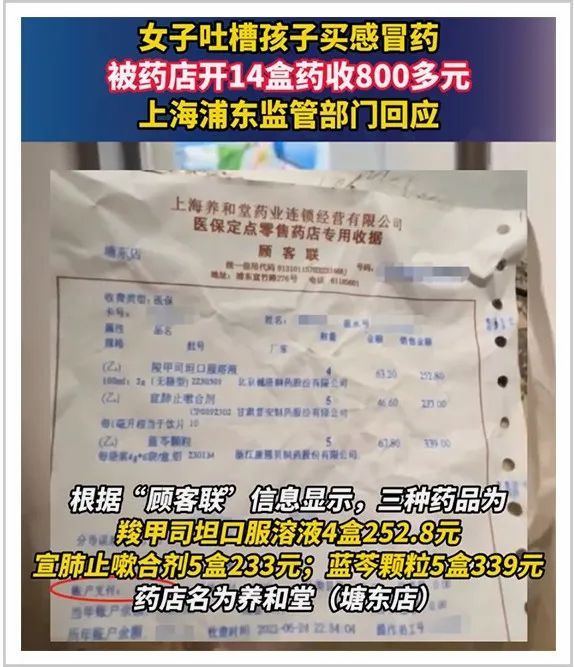

在上海,一位网友分享了自己女儿感冒购药花费800多元的经历,迅速在网络上引发共鸣。众多网友纷纷吐槽药品价格高昂,小感冒配药动辄几百元,甚至有人因甲流购药花费高达三千多元。这些声音无不透露出消费者对药品价格上涨的不满和无奈。

回顾过去,一些常用药品的价格也经历了惊人的涨幅。比如,扑热息痛从一片几毛钱涨至十几、几十元不等;昔日的六合一维生素,三块钱一百粒的好日子一去不复返,取而代之的是几百元仅三十片的产品,且成分未变,量却大打折扣。

然而,令人惊讶的是,开药店其实并非暴利行业。据相关上市公司数据显示,四大连锁药店——益丰药房、大参林、老百姓和一心堂,虽然平均毛利率接近31.7%,但净利率却仅为4.29%。即便是这些实现了规模化经营、管理效率出众的上市公司,利润也并不可观。大多数个人经营的小药店的利润率更是惨淡,一些年营业额高达300万的药店,实际利润可能仅有15万左右。

那么,为何药店的数量仍在不断增加呢?这背后的原因与药店本身的转让价值密切相关。早在2008年,“海王星辰”成功赴美上市,并豪掷3000万收购68家药店,平均每家的收购价近50万。这样的利润诱惑吸引了大量资本进入药店行业。此后,一心堂、益丰药房和老百姓大药房等相继上市,进一步加剧了药店收购的热潮。单店收购价格甚至高达七位数,使得许多投资者看到其中的商机。

然而,开药店本身利润微薄,为何这些企业还要竞相收购呢?关键在于市场占领。对于资本而言,掌握市场意味着拥有定价权,而定价权则是实现利润最大化的关键。因此,大量资本通过收购药店来扩大市场份额,进而通过提高药品价格来回收成本并实现盈利。

此外,线上购药的不规范性和假药泛滥也是导致消费者更愿意选择线下药店的原因之一。尽管网店药品价格可能更便宜,但消费者对于药品安全的担忧使得他们更倾向于选择看似更可靠的线下药店。然而,这也给了线下药店提高药品价格的空间。

“寒冬”来袭

自2024年以来,全国多地零售药店的业绩出现了同比大幅下滑的现象,未能迎来期待中的回暖,反而陷入了新的困境。据业内人士透露,其所调研的数十家连锁药店中,有80%表示在5月份出现了业绩亏损,甚至部分中小连锁药店的业绩同比下降超过了20%。与此同时,医药厂家也反馈称,4-5月份药店的销售情况十分惨淡。

全国零售药店全品类销售表现(2024年4-5月)

中康瓴速系统的监测数据也显示,2024年第一季度,全国零售药店的每日店均订单量与去年同期相差不大,但由于客单价的同比大幅下降,导致整体销售额明显减少。部分省份的销售额甚至出现了超过15%的下滑幅度。进入4-5月份,零售药店进入了传统淡季,日均单店产出下滑趋势进一步加剧。受客单价和订单量(到店客流)双重下挫的影响,每日店均销售额已不足3000元,比去年同期下降了接近400元。尤其值得注意的是,5月份的每日单均订单量仅为40.4单,创下了今年的新低。而药店总体业绩的下滑趋势也延续到了6月份,零售药店市场短期内或难以回暖。

这一现象的出现,一定程度上与季节性疾病发病率的减少有关。进入夏季后,流感、鼻炎等用药需求显著下降。中康瓴速系统的监测数据显示,4-5月份几乎全品类的销售额都出现了下滑,其中感冒用药/清热类每日店均销售额的降幅超过了25%,口腔咽喉类和止咳祛痰类的销售额也分别下降了9.8%和7.9%。

然而,除了传统淡季的因素外,近两年来消费者需求的转变以及重大政策的频出也给药品零售行业带来了更大的挑战。在药品零售市场微弱增长的当下,新开药店的速度却并未放缓。据中康CMH数据显示,2023年全国药品零售市场的规模为5394亿元,同比下滑了0.7%。而根据国家药监局最新发布的数据,截至2023年底,全国零售药店的数量已达66.70万家,同比增长了7.0%。与此同时,O2O、B2C等线上渠道的分流仍在持续,进一步加剧了线下药店的竞争压力。

此外,医保政策的改革也对零售药店产生了深远的影响。一方面,医保个账资金池的减少不仅直接削减了药店的一部分预期收入,也影响了参保人的消费意愿。另一方面,随着医保报销待遇的提升,社区卫生服务站等基层医疗机构迎来了大批患者,进一步分流了药店的基础流量。

出路在哪儿?

面对当前的困境和挑战,药店行业必须积极寻找新的出路,以实现转型升级和持续发展。新事物和新模式的诞生,往往建立在打破旧规则的基础上。那些能够深入思考、充分准备,并率先打破旧规则的连锁药店,有望在大洗牌阶段脱颖而出。当然,它们也可能面临被模仿者赶超的风险,但无论如何,行业的洗牌已经开始,头部连锁需要思考如何应对,而中小连锁则面临着亏损甚至倒闭的威胁。

在这样的背景下,笔者认为药品引流、大健康产品盈利将成为药店行业的必然趋势。具体来说,药店行业可以探索以下几种新的业态模式:

处方药调配药店:这类药店以处方药销售为主,主要承接医院处方,要求人员非常专业。它们可以进一步细分为统筹药店、“双通道”药店、DTP药店、门特药店、门慢药店等,以医保为主导,后续或许会引入处方调剂费或药事服务费,以提供更加专业的服务。

大健康OTC药店:这类药店的功能涵盖了治疗、预防、健康、美丽、运动、养生、调理和康复等多个方面,消费者自费居多。它们提供的品类也非常丰富,包括药品、保健品、食品、药妆、器械和养生中药等,以满足消费者多样化的需求。

慢病管理药店:这类药店站在消费者角度解决慢病问题,突破现有品类,构建“药物+食疗(营养医学)”产品体系。它们应该注重开发各种慢病管理系统、软件、技术和产品,如药品、食品和保健品等,以更好地服务私域慢病患者。

诊所药店:这类药店在药店旁或内开设诊所,自行开具处方,开展处方联合用药。它们应该注重做好新产品、新疗法的医生教育,以提高医生的专业水平和服务质量。

药妆店:即药店与化妆品的结合。随着越来越多的工业企业进入药妆赛道,这类药店将提供更多皮肤外用药、医美产品和特殊功能化妆品。它们可以尝试引进皮肤测试设备与软件,并深度结合中医调理和外用药妆产品,以满足消费者对美容和健康的双重需求。

药械店:这类药店主要销售药品和各种新型家用医疗器械以及体外诊断试剂。它们应该留出体验专区,让消费者能够亲身体验产品的效果和质量。