在国内光伏产业高度“内卷”的当下,不少企业选择“走出去”布局海外市场。近日,钧达股份(002865.SZ)也加入了“出海”大军,拟在阿曼投资建设年产10GW的TOPCon高效光伏电池产能,总投资达7亿美元。

证券之星注意到,近年来,钧达股份加速拓展海外市场,面对资产负债率高企的问题,钧达股份选择通过港股融资来解决海外产能建设的资金需求。

回归到业绩层面,随着P型产能加速淘汰出清,钧达股份计提巨额资产减值准备,导致2023年业绩增速放缓。在产业链价格下行影响下,今年一季度归母净利润骤降九成,扣非后净利润转亏。业绩颓势反映在二级市场上,今年以来钧达股份股价进入下行通道,6月24日盘中创下自2023年以来的新低。

竞逐中东市场

自2023年以来,以沙特、阿联酋为首的中东市场光伏需求量大幅增加。根据InfoLink统计的数据,2023年中东市场对光伏产品的需求约在20.5GW-23.6GW,未来仍将稳定增长,需求量有望于2027年达到29GW-35GW。

因拥有稳定增长的需求与输出欧美的渠道以及“一带一路”的营商环境,近年来中国光伏产品加速挺进中东。

6月13日,钧达股份公告称,与阿曼投资署共同签署了《投资意向协议》,公司拟在阿曼投资建设年产10GW高效光伏电池产能,该项目投资金额约为7亿美元,分两期实施,每期5GW。具体项目投资进度、建设地点、建设周期等内容未最终确定。

资料显示,阿曼投资署是阿曼苏丹国商业、工业和投资促进部下属的一个政府实体。钧达股份表示,作为光伏产业链的核心技术环节,该项目的建立将促进阿曼光伏产业链的形成,并吸引更多相关配套企业落户阿曼。

证券之星注意到,即使“出海”中东,钧达股份仍要面对中国同行的竞争。以晶科能源(688223.SH)、TCL中环(002129.SZ)、天合光能(688599.SH)等为代表的光伏龙头企业,已开启了“组团”去中东的步伐。

去年5月24日,TCL中环与VisionIndustries拟共同成立合资公司并在沙特投资建设光伏晶体晶片工厂项目,一期目标产能为20GW。

同年10月18日,天合光能宣布与ADPorts、江苏海投签署《关于天合光能阿联酋项目的合作谅解备忘录》,支持并促进公司在中东的垂直一体化大基地项目的投资与建设,规划中的产能包括约5万吨高纯硅料,30GW的晶体硅片和5GW的电池组件,分三期建设。

今年6月3日,协鑫科技(03800.HK)也公告称,已与Mubadala旗下MDCPower订立合作协议,计划在阿联酋建设多晶硅生产基地。

而晶科能源已在2011年进入中东市场,晶科能源董事长李仙德透露,从产品角度来说,公司几乎覆盖中东一大半国家,在中东有45%的市场份额。

证券之星注意到,今年5月,美国宣布对柬埔寨、马来西亚、泰国和越南晶体硅光伏电池发起双反调查,中国光伏企业“借道”东南亚出口美国受阻。而中东作为光伏产业的新兴市场,随着越来越多中国企业的挺进,正在从蓝海转变为红海。

负债率高企

据海关总署数据显示,2023年我国出口硅片、光伏电池、光伏组件合计1818.27万吨,同比2022年1448.11万吨提升25.56%。

近年来,钧达股份加速了海外市场的拓展。2023年年报显示,公司已完成亚洲、欧洲等地区客户开拓,并积极完成北美、拉丁美洲、澳洲等新兴市场客户认证,2023年海外销售占比从0.29%增长至4.69%。

今年,钧达股份将持续加强欧洲、美洲、中东、东南亚等新兴市场的客户开发,目标2024年海外销售占比提升至10%以上。根据一季报,公司实现海外销售4.31亿元,海外销售占比已从2023年的4.69%提升到11.62%。

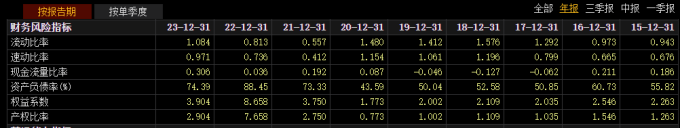

然而,推进海外产能建设,资金是企业最大的挑战,也是最重要的考量因素。但资产负债率的飙升却给钧达股份带来了不小压力。2020年,其负债率仅为43.59%。2021-2023年负债率居高不下,分别为73.33%、88.45%、74.39%,始终维持在70%以上。去年6月,钧达股份通过定增募集资金27.76亿元,其中7.57亿元用于偿债及“补流”,一定程度上缓解了负债情况。

今年一季度末,钧达股份负债合计122.48亿元,资产负债率72.22%,继续维持高位。

值得注意的是,钧达股份对外担保规模已远超净资产,目前公司及控股子公司对外提供的担保累计达67亿元,占净资产的142.27%,面临一定或有负债风险。

资金压力之下,为满足海外产能建设资金需求,钧达股份通过筹划港股上市的方式构建海外资本运作平台。目前,上市申请已获得中国证监会备案。本次拟发行不超过8716.78万股股份,募集资金将用于高效电池海外产能建设、海外市场拓展及海外销售运营体系建设、全球研发中心建设及补充营运资金。若成功登陆港股,钧达股份将有望成为国内首家A+H上市的光伏电池片生产商。

钧达股份也在一季度业绩说明会上坦言,除了通过港股融资之外,公司海外产能建设将通过与国际资本、产业链上下游客户合资合作的形式来完成。

一季度扣非后净利润亏损,毛利率创同期新低

公开资料显示,钧达股份成立于2003年,并于2017年登陆深交所。成立初期的主要产品为汽车仪表板、保险杠等。2018年开始,钧达股份归母净利润连续四年持续负增长,并在2021年出现上市首亏。同年,钧达股份开始切入光伏业务。2022年,公司结束汽车饰件业务并更名,目前全面专注光伏电池片的研发、生产和销售,主打新一代N型TOPCon太阳能电池。

转型后的2022及2023年,钧达股份实现营收115.95亿元、186.57亿元,同比增长304.95%、60.9%;对应归母净利润分别为7.17亿元、8.16亿元,同比增长501.35%、13.77%。相较2022年,2023年的业绩增速显著减缓。

证券之星注意到,去年四季度以来,N型电池优势明显加大,P型电池盈利能力显著下滑。因此,钧达股份对PERC电池相关资产进行计提减值准备8.94亿元,这也导致公司去年第四季度归母净利润亏损达8.23亿元。

今年一季度,钧达股份实现电池产品出货10.08GW(P型1.52GW,N型8.56GW),同比增长109.56%。但今年以来,产业链各环节规模持续扩张,供给侧竞争加剧,光伏产业链价格持续下行,导致钧达股份量增价减,盈利能力大幅下滑。

一季度,钧达股份业绩承压明显,当期实现营收37.14亿元,同比下降6.38%;实现归母净利润1975.41万元,同比下降94.42%。同期扣非后净利润直降149.66%至-1.71亿元,主要是获得了2.23亿元政府补助。

值得一提的是,钧达股份一季度销售毛利率为5.76%,较2023年的14.74%跌去8.98个百分点。与历史同期相比,今年一季度销售毛利率首度跌破两位数,创上市以来同期新低。

转型后,钧达股份的股价也曾一路飙升。但2023下半年以来,其股价一路震荡向下。6月24日,钧达股份低开低走,截至发稿报41.07元/股,跌幅5.72%。盘中一度走低至40.9元/股,创下自2023年以来的阶段性新低,较2023年6月26日高点158.71元/股(前复权)跌去超七成。(本文首发证券之星,作者|陆雯燕)