随着2024年一季报的陆续披露,42家A股上市银行开年经营业绩全部显露头角。在一季度“开门红”良好形势的带动下,上市银行业绩整体保持稳健。

不过,细读一季报不难发现,上市银行营收增速有所放缓,部分银行出现营收“缩水”现象。同时上市银行的利差空间被进一步压缩,部分领域贷款的资产质量承压。

12家银行净利增速超10%

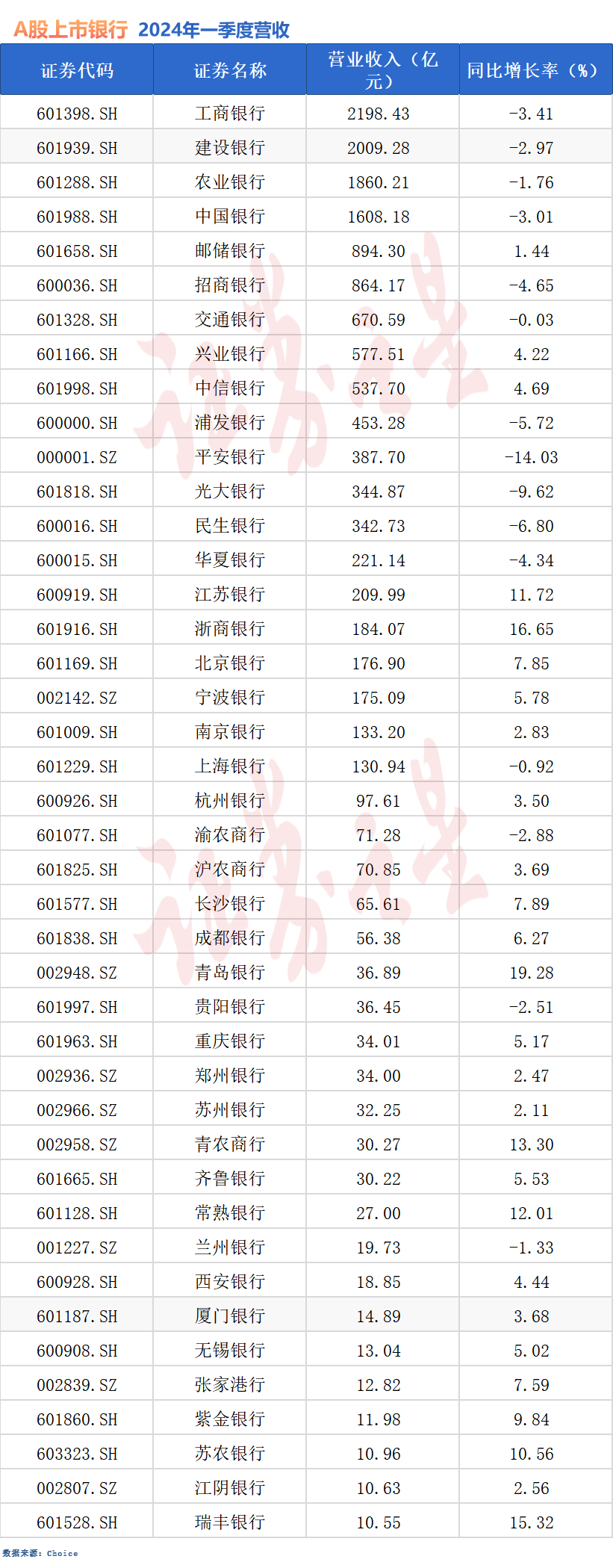

从42家A股上市银行今年一季度营收来看,共有20家银行营收超百亿元。其中,工商银行以总营收2198.43亿元排在首位;建设银行、农业银行则位列第二、第三位,分别为2009.28亿元和1860.21亿元;随后是中国银行,总营收也超过1500亿元。

从营收同比增速来看,2024年一季度,共有27家上市银行营业收入实现正增长,占比超六成。其中,青岛银行一季度营收增速最高,较上年同期增长36.89%;浙商银行则以16.65%的增速紧随其后;还有瑞丰银行、青农商行、常熟银行、江苏银行等7家上市银行营收增速在10%以上。

同时,也有15家银行营收增速为负。如平安银行,今年一季度实现387.7亿元,同比下降14.03%;光大银行,今年一季度实现营收344.87亿元,同比下降9.62%。

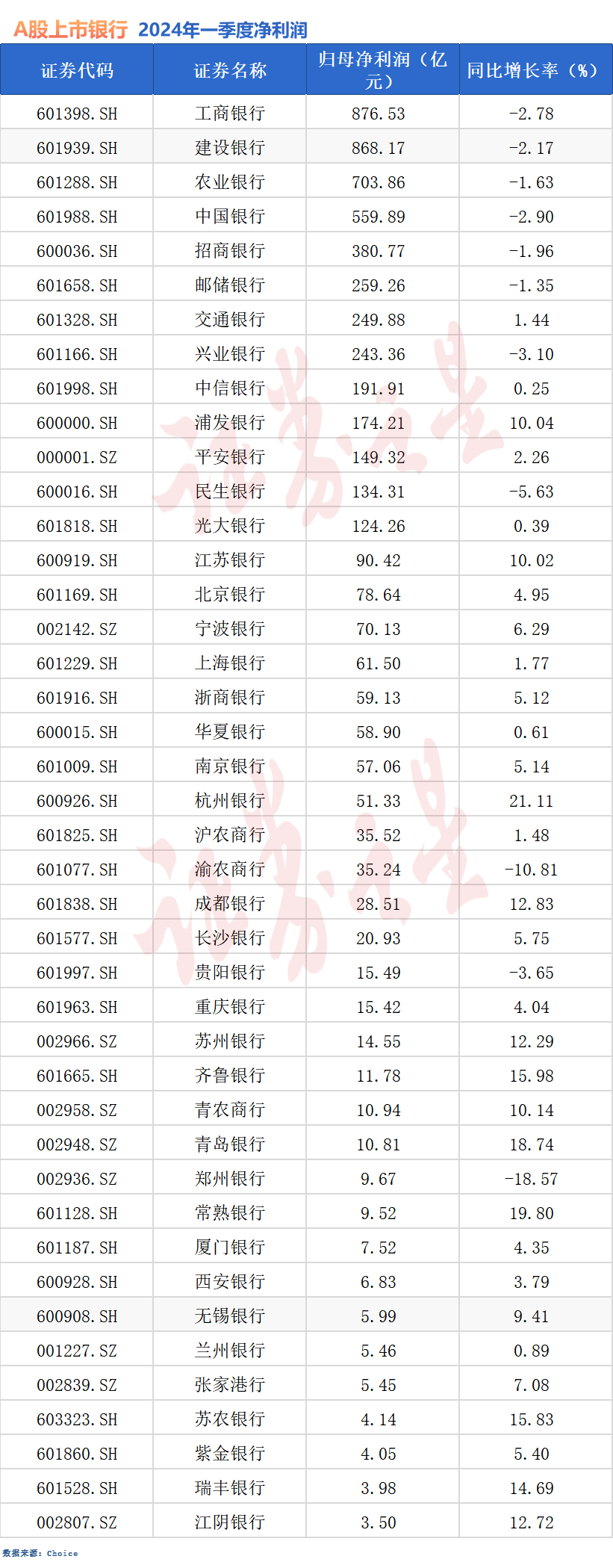

从归母净利润来看,共有20家银行归母净利润超百亿元。工商银行仍坐稳头把交椅,今年一季度实现归母净利润876.53亿元;建设银行以868.17亿元紧随其后;农业银行、中国银行、招商银行、邮储银行、交通银行、兴业银行等一季度归母净利润超两百亿元。

归母净利润增速方面,有31家银行净利润实现正增长,12家银行净利润增幅超10%。杭州银行位列第一,今年一季度实现归母净利润51.33亿元,较上年同期增长21.11%;常熟银行实现归母净利润9.52亿元,较上年同期增长19.8%。

此外,青岛银行、齐鲁银行、苏农银行、瑞丰银行、成都银行、江阴银行、苏州银行等10家银行的归母净利润也实现了两位数增长;无锡银行、张家港行、宁波银行、长沙银行、紫金银行等银行的归母净利润也实现了正增长。

但今年一季报上市银行的业绩分化明显,有的出现了负增长的迹象。如郑州银行,今年一季度实现归母净利润9.67亿元,同比下滑18.57%;再如渝农商行,今年一季度实现归母净利润35.24亿元,同比下滑10.81%。

对此,渝农商行解释称,主要是由信用减值损失变动引起。本期信用减值损失13.33亿元,较上年同期增加12.03亿元,主要是由于上年同期该集团实现大额不良资产处置收回,金额占全年比重为70.76%,因此,该集团上年同期信用减值损失比较基数较低,净利润比较基数较高。

净息差仍承压

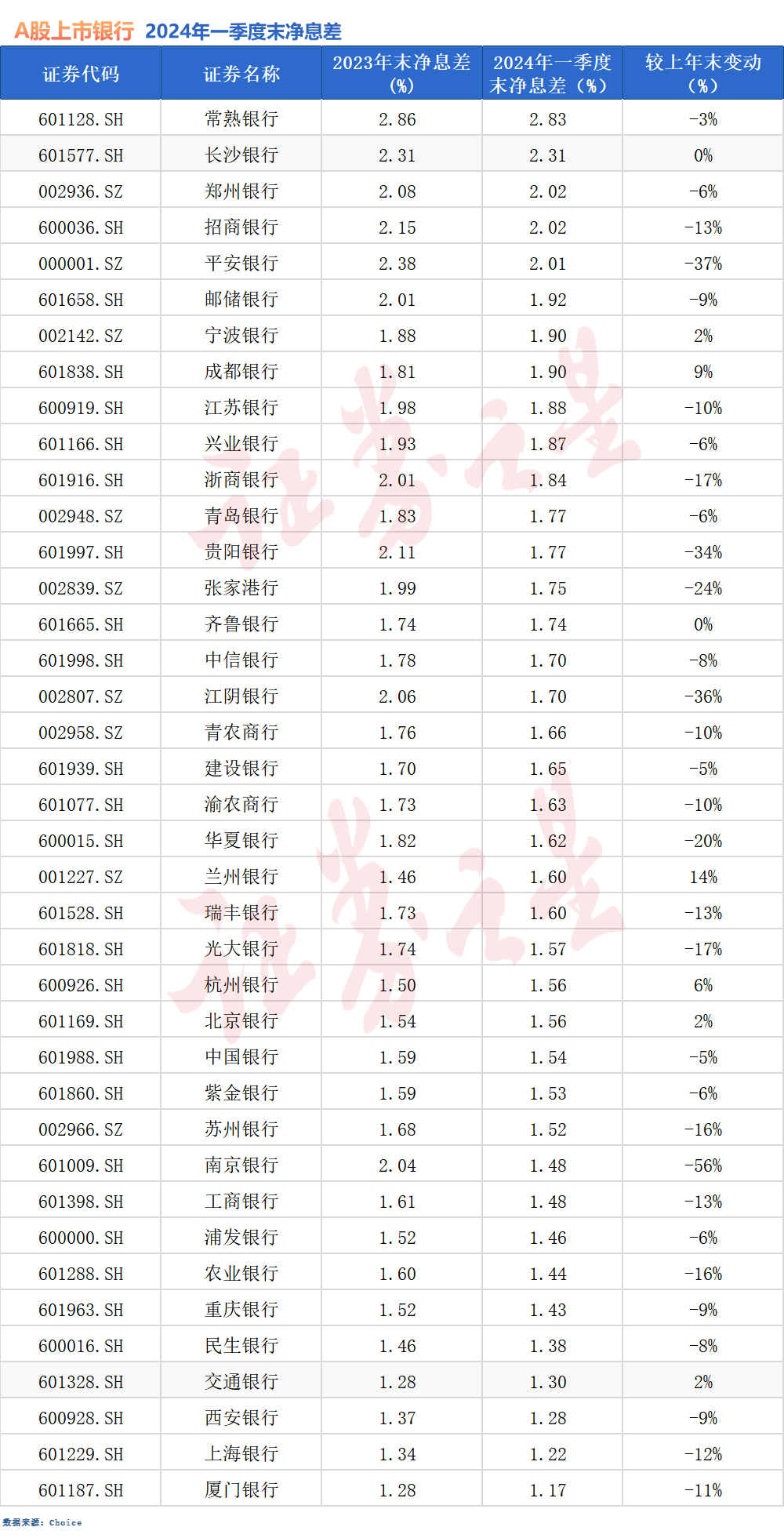

净息差是外界颇为关心的指标。数据显示,一季度上市银行净息差仍然承压。

从公布息差数据的银行看,常熟银行净息差最高,截至2024年一季度末,该行净息差达2.83%;长沙银行紧随其后,截至2024年一季度末,该行净息差达2.31%;郑州银行、招商银行、平安银行等3家净息差均在2%以上,其余34家净息差均在2%以下。最低的是厦门银行,截至2024年一季度末,该行净息差为1.17%。

从净息差变动来看,有31家银行净息差均出现下降。如南京银行,2024年一季度末,该行净息差为2.04%,较上年末下降56个基点;再如贵阳银行,2024年一季度末,该行净息差为1.77%,较上年末下降34个基点。

在公布息差数据的银行中,仅兰州银行、成都银行、杭州银行、北京银行、宁波银行等5家银行的净息差出现小幅提升。截至2024年末,兰州银行净息差为1.6%,较上年末提升了14个基点。兰州银行表示,该行强化资产负债管理,妥善处理好负债量与价的关系,全行存款付息率较年初下降30个BP。

早在此前招商银行执行董事、行长兼首席执行官王良在该行的2023年业绩发布会上判断,今年一季度可能是今年息差压力最大的季度。存量首套房贷利率下调、保险手续费率下降、代销基金费率降低等多项因素将在今年尤其是今年一季度影响银行的利息收入及非利息收入。

交通银行在一季报中表示,净息差下降主要是资产端,受存量贷款重定价、房贷利率调整、5年期以上LPR再次下调等因素影响,生息资产收益率同比下降较多。

中国民生银行首席经济学家温彬表示,当前商业银行息差持续承压。随着2月份5年期以上LPR大幅下降25个基点,3月份以来贷款利率降幅进一步加大,在存款利率降幅未相应跟进的情况下,息差将进一步收窄。