近年来,随着市场波动加剧,投资赚钱难度逐渐加大,不免让伙伴们在挑选基金时,也开始注重基金的预期风险和预期收益两者之间的投资性价比了。

毕竟在投资中,风险和收益总是并存的,而相对理想化的投资便是做到风险和收益的基本平衡,从而力争达到综合回报的最大化。那么,我们又该如何评估基金的风险和收益呢?今天,诺德基金小编就来给大伙介绍一个新指标—夏普比率。

评测投资性价比,同类对照才有效

可能有些伙伴对夏普比率还不太了解,那就让我们先来做个测试:

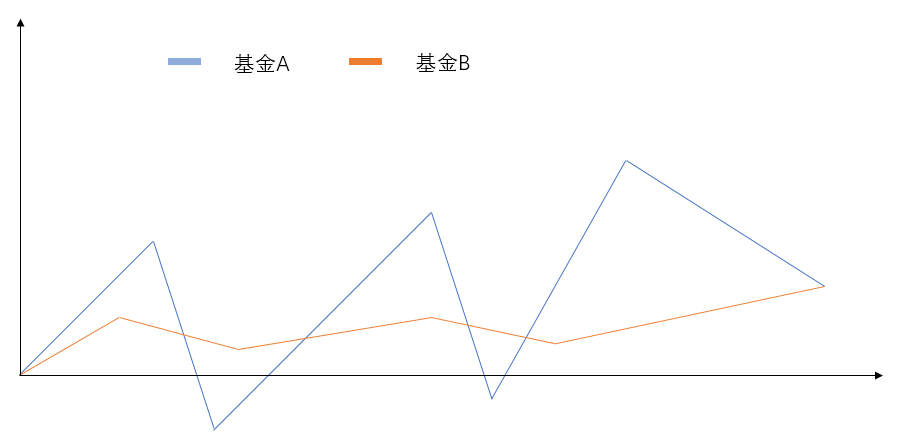

假设基金A、B,基金A的涨跌频率和涨跌幅度相对较高,即整体波动性较大;而基金B恰恰相反,涨跌频率和涨跌幅度相对较小,可以说是整体波动较小。

两者在过去一段时间内累计的收益旗鼓相当,那么伙伴们会更倾向于选择哪只基金来持有呢?

测试:基金收益波动对投资决策的影响

来源:根据公开资料整理,图表示例仅供参考,非实际投资收益,不作任何股票或投资建议,也不代表未来收益。基金有风险,投资需谨慎。

从投资角度来看,在同等收益的情况下,基金产品的波动越小即风险越小,投资的效率也相对越高,风险收益的投资性价比往往较高。从上图可以得知,基金A的波动较大,在相同收益的情况下,承受的风险也相对更高,单位风险获得的回报就相对较小。对伙伴们而言,如果持有基金A,那么可能更容易造成情绪上的恐慌,从而影响最终的投资收益。而基金B的收益曲线则相对平稳,在相同收益的情况下,承担单位风险所获得的回报也就越大,相比基金A投资的整个过程或更舒适。

这里所谓的“单位风险的收益回报”就可以简单理解为“夏普比率”,即在固定的所能承担的风险下,追求最大的回报;换句话说,就是要在预定的收益率下,追求更低的

计算公式:

夏普比率=(投资组合预期收益率-无风险利率)/投资组合标准差

其中,标准差反映的是基金收益的波动情况,无风险利率一般是指国债收益率或银行定期存款利率。

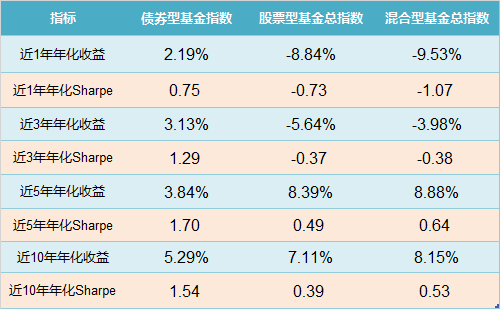

一般而言,不同的资产类别或策略的基金,夏普比率的特征是不同的,我们并不能进行跨类别对比。小编在简单统计:债券基金指数、股票基金指数和混合型基金指数,这三大指数近十年的年化回报与年化夏普比率后就发现了这一点。

图片标题:历史年化收益与年化Sharpe不成正比

数据来源:Wind,统计时间截至2023.11.30,指数均采用万得基金指数,指数历史业绩不代表未来表现,也不代表具体基金产品表现。基金有风险,投资需谨慎。

由上图可知,股票基金指数和混合基金指数的夏普比率是普遍低于债券基金指数的,但我们不能说债基型基金比股票型基金更优秀。这是因为夏普比率是收益和风险两个因素的综合结果,而债券型基金的风险相对较低,但并不等于投资性价比就一定高于股票型基金。因此,在不同类别的资产或策略之间对比夏普比率是不具有意义的。

用长周期观测,或更具参考意义

看到这里,伙伴们可能要问了:那我们又该如何在同类资产或者策略之间进行夏普比率的对比呢?

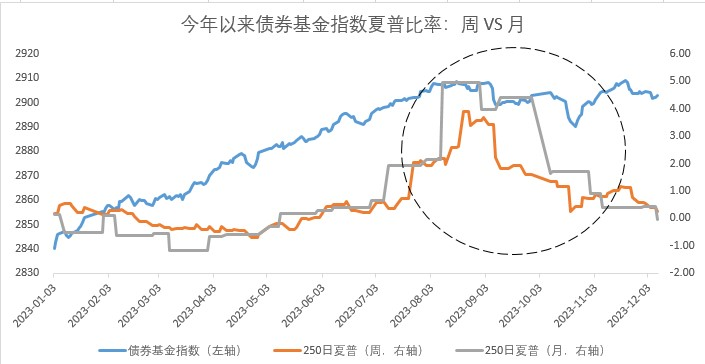

首先,我们需要注意对比的时间维度是否相同。在不同的统计区间和频次下,反映的结果往往是完全不一样的。以今年以来的债券基金指数为例,整体上看夏普比率与指数走势大体一致,但指数收益率短期涨跌可能会引起夏普比率的波动,其中日频率和周频率的夏普比率波动相对更大,月频率和年频率的夏普比率波动则相对更低。一般情况下,诺德基金小编建议长期维度可考虑优选年化夏普比率,而短期维度不妨可观察周频夏普比率。

数据来源:Wind,时间区间:2023.1.1-2023.12.8,指数采用万得基金指数(代码:885005.WI),年化夏普比率以周和月计算。指数历史业绩不代表未来表现,也不代表具体基金产品表现。基金有风险,投资需谨慎。

其次,夏普比率也存在一定的“缺陷”。其假设的模型往往呈正态分布,而“黑天鹅”的风险往往也是夏普比率无法衡量的。因此,单纯根据夏普比率来选择基金也可能会存在“问题”,所以伙伴们还需要结合更多的指标来做综合判断。例如,在夏普比率相似的情况下,或可选择卡玛比率更高的基金。

TIPS:

卡玛比率称“单位回撤收益率”,一般用来衡量基金收益与最大回撤之间的关系,即投资者承担每单位回撤能够获得的收益水平,其计算公式为卡玛比率=区间年化收益/区间最大回撤。

例如基金A的年化收益率为15%最大回撤20%,那么卡玛比率就为0.75。简单来说,卡玛比率数值越大,基本就代表基金业绩和最大回撤之间的性价比越高。

挑选的原则:风险匹配或是关键

既然夏普比率并非完美,那么我们如何使用该指标进行有效挑选基金呢?

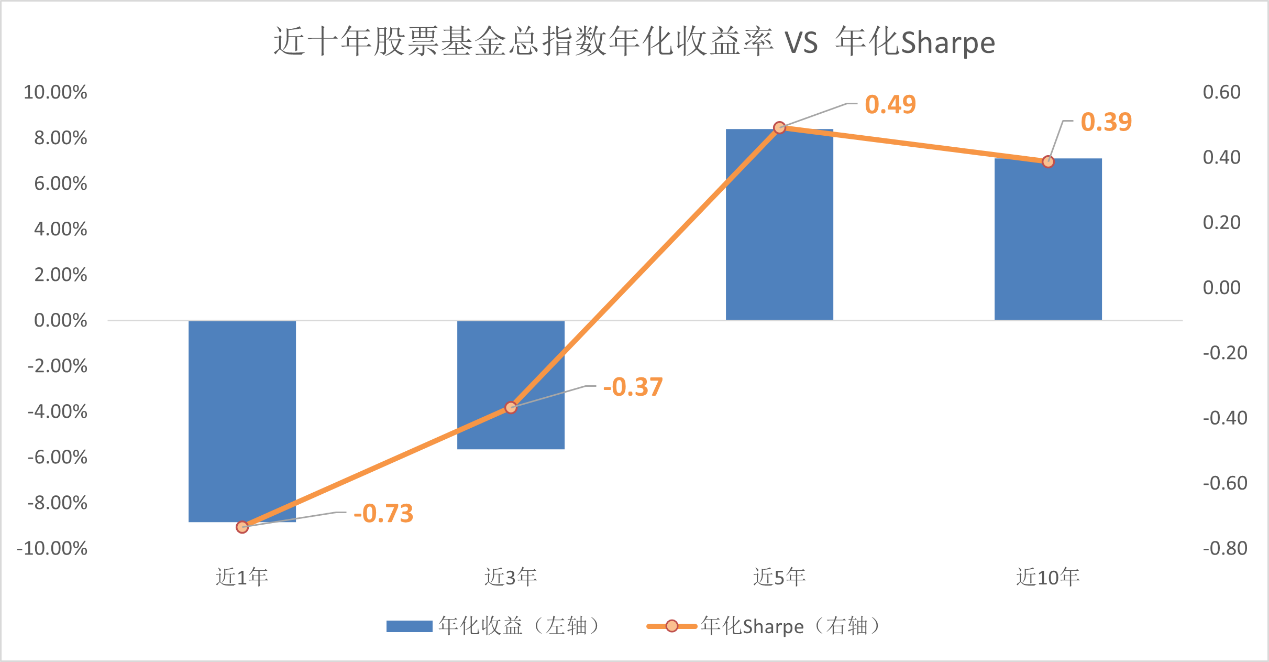

首先,如前文提到的伙伴们要在同类型基金中进行比较。其次,尽量选择覆盖不同市场周期的时间维度,从而也能更全面地评估该基金的性价比。我们以波动性较大的股票基金总指数为例,该指数的夏普比率在短期和长期之间出现截然不同两种结果。

A股市场变化莫测,我们如果发现某只股票基金的短期夏普比率较低,但其并不能说明该产品不具备投资性价比。诺德基金小编建议,伙伴们应该尽量用更长的时间维度去挑选夏普比率长期表现比较优秀的基金产品。当然,我们也需要观察该产品基金经理的投资策略和未来对组合的投资思路等各个方面。

数据来源:Wind,统计时间截至2023.11.30,指数采用万得基金指数(代码:885012.WI),年化夏普比率以周计算。指数历史业绩不代表未来表现,也不代表具体基金产品表现。基金有风险,投资需谨慎。

第三,伙伴们需要结合个人的风险偏好来选择夏普比率合适的基金。风险偏好较高的伙伴们不妨可以在股票型基金或者混合型基金中挑选夏普比率较高的产品;而风险偏好较低的伙伴们则可以在债券型基金中挑选夏普比率较高的产品。

最后,单只基金的夏普比率并不是一成不变的。夏普比率衡量的仅是历史表现,过去的数据并不能预测未来。而基金未来的业绩往往是随着基金的投资策略、市场环境等多个因素的变化而变化的。因此,诺德基金小编还是得提醒伙伴们在挑选基金时,需要注意该产品的投资策略是否与自己的投资目标相符等多个维度进行综合考量。

小结:综上所述,我们可以通过夏普比率更好地了解基金产品的风险收益情况,从而选择更加符合自己投资目标和风险偏好的基金。但作为基金绩效的评测指标之一,夏普比率也并不是万能的。所以,诺德基金小编建议伙伴们在做投资决策前尽可能全面深入地了解自己心仪的基金产品并进行长期持有,一起静待花开!