一、上银基金市场概况

上周市场整体冲高回落,各指数在周一走强后均进入震荡调整,其中中小盘个股表现较优,中证1000调整幅度最小,周涨跌幅-0.08%,创业板指调整幅度最大,周涨跌幅-2.4%

具体行业方面,部分科技成长板块表现较好,其中半导体材料相关的电子化学品+9.55%、光学光电子+4.66%、航天航空+4.55%。跌幅榜前三的分别为游戏-5.29%、传媒-4.79%、光伏设备-2.6%。

二、上银基金热点聚焦:8月出口数据点评

海关总署发布2023年8月进出口数据,8月出口(以美元计)同比下降8.8%,预期下降9.5%,前值下降14.5%。8月我国出口降幅有所收窄,主要受益于同期高基数缓解,同时外需下行压力有边际减弱。

分区域看,我国对美国、欧盟和东南亚出口同比分别下降9.5%、19.6%和13.3%,降幅较7月环比收窄13.6、1.0和8.2个百分点。美国今年以来经济持续向好,需求旺盛,预计后续对中国出口形成有力拉动。欧盟受经济低迷、需求疲软的影响,对出口拉动较弱。今年以来我国出口结构中对“一带一路”国家占比提升,对欧美日出口占比下降的趋势明显,截止7月底,中国对“一带一路”国家和美欧日的出口份额分别为35.3%和34.7%,新旧动能转化延续。分产品看,2023年8月汽车、船舶增速回落但仍是主要支撑,当月同比增速均在30%以上。家电增速改善,主要受美国地产回暖和高温天气影响。此外,家具、纺服等劳动密集型产品和消费电子降幅普遍收窄。

展望未来,出口上行仍将持续,一方面,去年下半年出口增速持续回落,低基数将支撑出口下行。另一方面,8月的集装箱吞吐量、运价指数、全球制造业PMI等数据均有回暖,说明海外需求修复。美国当前制造业库存处于历史低位,届时由去库存切换为补库阶段,对我国出口将有明显拉动。具体而言,在美国地产回暖叠加库存低的背景下,家具家居、家电、建材等地产链产品出口或将有更好表现。

三、上银基金每周关注

1、 卫星互联网发展前景广阔

近日,著名国产品牌手机发布新机型,其中一大亮点是支持卫星通话,通信方式不再受地理条件约束,再次引发市场对卫星互联网的关注与讨论。

当前全球范围内所使用的卫星,包括通信卫星、导航卫星、遥感卫星和气象卫星等。新兴的卫星互联网,则是可以提供宽带接入业务的卫星通信系统,是由卫星通信技术和互联网技术结合而成的一种全球性网络,它通过卫星传输数据和信息,为用户提供高速互联网接入服务。

卫星互联网具有覆盖范围广、通信速度快、数据安全等优点,是未来互联网发展的重要方向之一。从技术应用落地看,卫星互联网在车联网、物联网、医疗教育等领域均具备较强的商业价值和社会价值。目前,卫星互联网与智能终端融合已成为一个重要发展趋势,未来人形机器人、自动驾驶以及ARVR等领域或将为其拓宽应用场景。

卫星频率和轨道资源是稀缺战略资源,同时卫星互联网在全球覆盖、6G通信、特种通信等方面具有战略价值,正成为全球竞争的“新战场”。我国在“十四五规划”中明确指出要加快布局卫星通信网络,推动卫星互联网建设,今年以来我国整个卫星通信网络建设进入加速阶段。数据显示,2020-2021年,我国卫星相关企业新注册量规模迅速扩张,新增量分别同比大幅增加105.7%、61.1%,并于2022年首次突破3万家。截至今年3月底,我国已新增卫星相关企业9200家。预计2025年市场规模将达到近450亿元,有望带动卫星制造、地面设备及运营服务等领域进入十年的快速发展期,建议持续关注产业链方向进展。

2、政策密集出台后各地房地产市场表现

8月底以来,房地产优化政策密集出台,从明确首套房认房不认贷标准,到降低存量房贷利率、降低首付比例、下调二套房贷款利率下限等,政策工具箱不断充实。

从9月首周楼市表现看,以京沪为代表的一线城市房地产交易活跃,调动起部分观望者的兴趣,带看量和成交量均有小幅回暖,二三线市场则表现相对平淡,交易情绪仍待后续传导。

一线城市在新房市场活跃的同时,换房需求使二手房挂牌量大幅增加。根据机构数据统计,北京和上海近期挂牌量分别增加了4000余套和3000余套。对有改善性需求的客户,想要符合首套首贷资格,需要将名下已有住房出售,因此导致二手房挂牌量增加,短期的供给增加对价格造成一定压力。

根据易居研究院,目前一二线城市楼市总价300万至500万元的楼盘成交最为活跃。随着刚性改善需求的启动,整个置换链条开始轮动,预计1至2个月后,500万至800万元的客户将开始“出场”,进而轮动至800万元以上的中高端市场。随着新政策持续显效,市场上中高端住宅需求或将进一步释放。

目前看来,新政策对高能级城市效果明显,这一点和我们判断此轮地产政策优化主要针对一二线城市对全国的拉动相符,预计北京、上海等一线城市有望迎来一波置换改善潮。随着一线城市楼市成交热度的传导,二线及三四线城市楼市成交也将开始活跃。

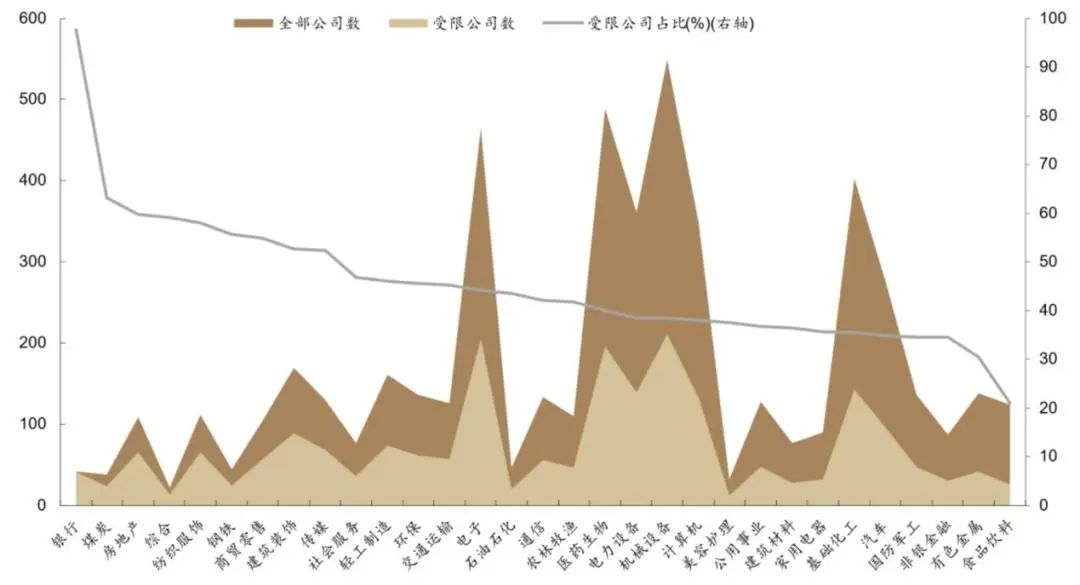

四、上银基金每周一图:减持新规下各行业受限情况

来源:德邦证券

8月底,财政部、国家税务总局、证监会多部门出台多项措施活跃资本市场。其中,证监会连发《证监会统筹一二级市场平衡优化IPO、再融资监管安排》《证监会进一步规范股份减持行为》《证券交易所调降融资保证金比例,支持适度融资需求》三条公告,就IPO、再融资、减持等方面进行政策调整,打出了一套优化资本市场组合拳。

其中,《进一步规范股份减持行为》是活跃资本市场的重要举措之一,明确指出上市公司存在破发、破净情形,或者最近三年未进行现金分红、累计现金分红金额低于最近三年年均净利润30%的,控股股东、实际控制人不得通过二级市场减持公司股份等。同时,房地产上市公司再融资不受上述破发、破净和亏损限制,体现了政策近期对地产行业的呵护。

在新规之下,目前5200多家A股上市公司中不符合减持条件的公司多达2200家左右,数量占比42%;受限上市公司合计市值29万亿元,市值占比35%。其中,分红不达标的公司数量最多,高达1300多家。

从行业维度看,按申万一级行业划分,银行、煤炭、综合、纺织服装、钢铁、建筑装饰、传媒受减持新规影响较大,受限公司数量占50%以上。受影响较小的是食品饮料、有色金属、非银金融、国防军工和汽车。大部份行业受影响比例在30-60%区间,说明此次新规的覆盖面较广。