面对今年这种市场,越来越多的朋友都变得谨慎了。

在后台有越来越多的朋友时不时的都在调侃这种行情之下高股息才是“稳稳的幸福”,毕竟这样哪怕股价涨得不多,但多收点股息总归也是好的。但其实在过去,研究院的小伙伴们已经相应的覆盖了一些和股息相关的公司,回过头来阶段性表现也的确还不错,感兴趣的可回顾:

中国移动:一家衰退客户也要交钱的公司

张坤翻倍加仓中海油!(附逻辑梳理)

老凤祥:只卖艺也能赚大钱

今天的文章我们主要想和大家分享一篇天风证券关于高股息研究的一些观点,值得一看。

天风研报开篇就点名提到了市场对于高股息的一些误解,并给出了他们的观点。

·高股息不一定是深度价值,警惕高股息陷阱;

·深度价值也不一定需要高股息,核心还是相对高且稳定的ROE;

·长期布局深度价值策略的关键是买的尽量“便宜”。

这里我们一点一点拆开来看:

1. 高股息不一定是深度价值,警惕高股息陷阱

天风研报认为,深度价值的一个本质是足够稳定的ROE和现金流,背后是非常优秀的行业格局,没有新进入者并且没有大量的资本开支,才能稳定住ROE水平。

例如牌照优势、资源禀赋、品牌溢价、供给侧出清都是形成优秀行业格局的条件。否则只用股息率高低来筛选深度价值股票,很容易出现拿了股息,丢了本金的情况。

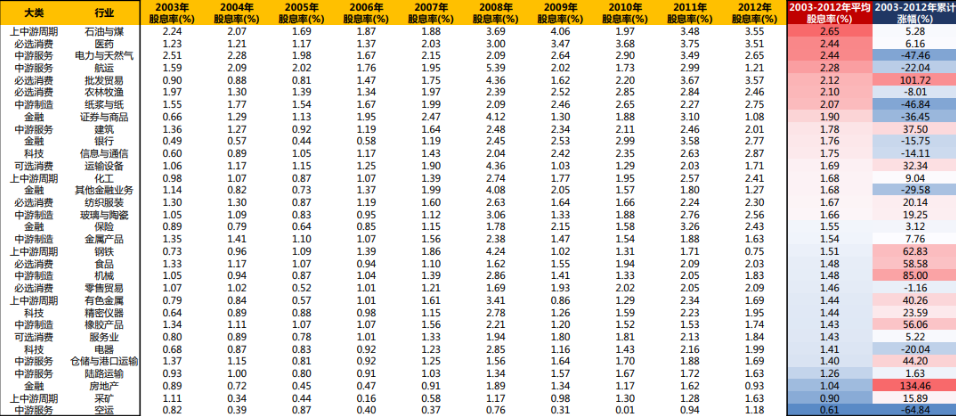

该篇研报回顾了日本90-00年代,GPD下台阶过程中情况,数据都是很直观的。相信大家一眼就能看得出区别。

结论是在日本经济增长中枢下台阶的过程中,高股息行业表现分化很大,不一定股息率高就是属于稳定价值行业。例如从长期维度来看,日本的上中游周期、中游服务的石油、煤炭、天然气等,虽然股息相对稳健,但是从阶段性涨幅来看就远远跑输必选消费、制造业、地产等等。各阶段回报高的行业与高股息行业重合度并不高。

所以股息股也会随着时代发展而变化,不等于买入即躺平,尤其是那些看不清未来可持续现金流的行业,其实可能存在一些“陷阱”。

2. 深度价值也不一定需要高股息,核心还是相对高且稳定的ROE

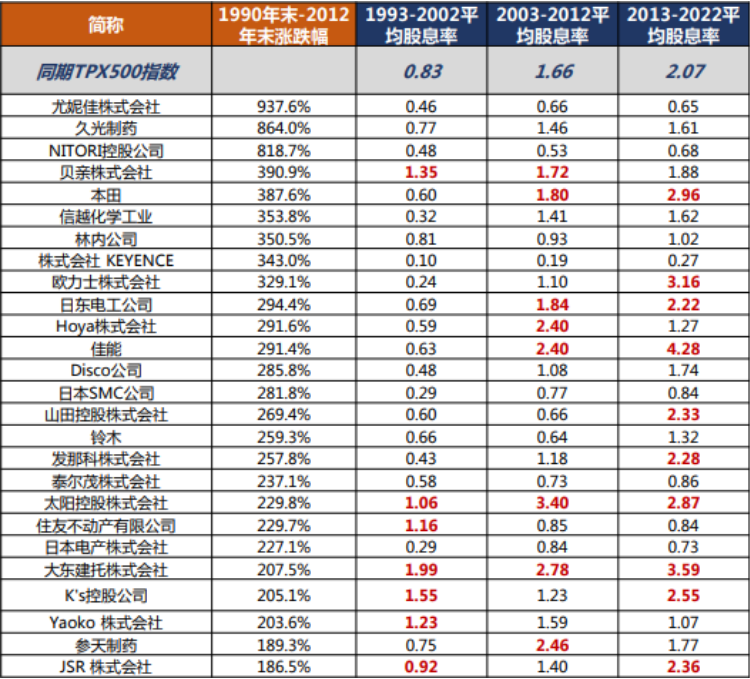

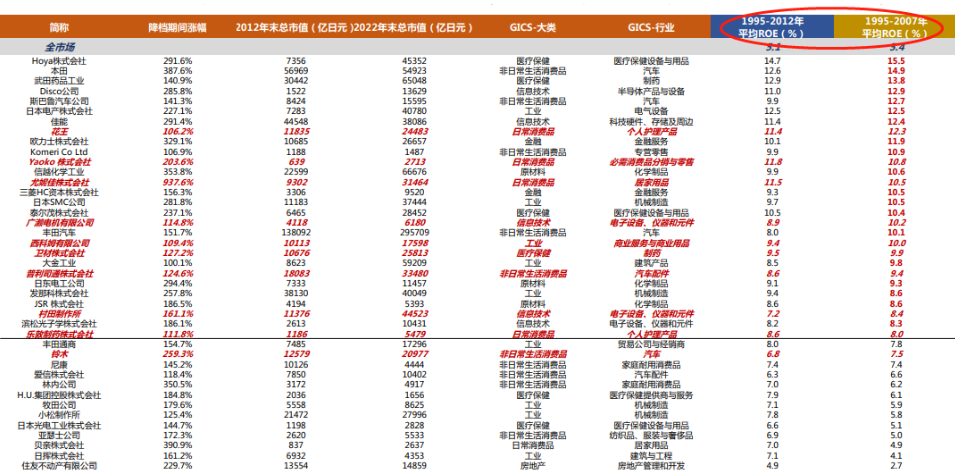

这里天风研报复盘了日本90年代经济降速时代呈现过翻倍的个股的特征,并得出结论:

利润增长仍是股价回报的主要来源,绝大多数高回报个股能够在经济增速降档区间取得超额回报,典型的是一些全球化的产业链。这些股票本质还是赚的业绩增长的钱。而且往往这些公司中,股息率其实都不算高,多数远不及同期TPX500指数股息率水平。

“以同期TPX500指数股息率水平为基准,1993-2002十年间,52家公司中仅22家股息率水平超过500指数;2003-2012十年间,更是只有15家有提供了高于500指数的股息率水平。”

除此之外,研报还提到了ROE对于回报率的重要性:认为长期的高额回报核心还是相对高且稳定的ROE水平。复盘来看,基本上在日本经济90年代经济降速的时期,那些拥有稳定且持续的高ROE企业长期回报较好。

3. 长期布局深度价值策略的关键是买的尽量“便宜”

当然股息股和价值股的投资并非割裂,对于价值投资者而言,如果一家公司在具备稳定ROE的情况下,股息率更高自然吸引力也就更大。

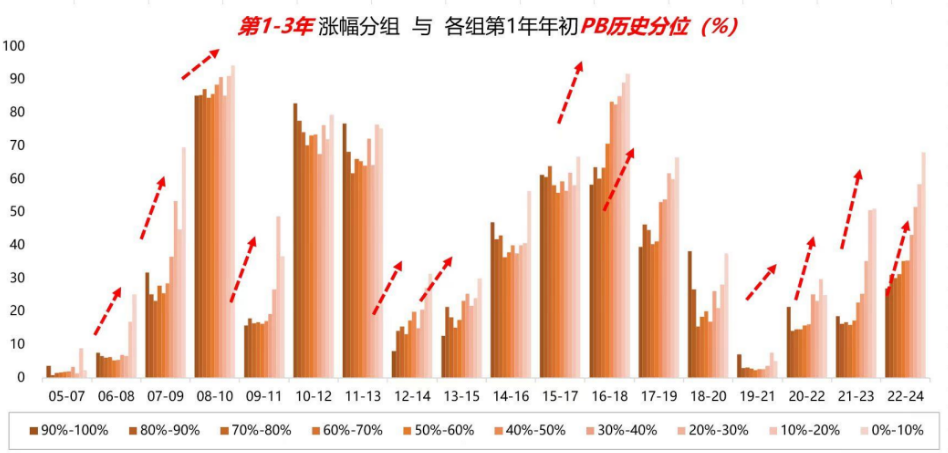

但事实上,股息率越高,其实在某种意义上就代表要买在相对便宜的时候。天风证券回测数据发现:从3-5年维度的配置上看,股价表现与买入估值反向关系更加明显。背后是长期的价值回归,买的便宜大概率不会吃亏。

最后,我们再来总结一下研报观点,选择高股息公司,一方面要对公司可持续利润有认知(哪怕增速并不快);二是高ROE,生意模式尽量要好,赚钱不那么苦哈哈;三是买的便宜,尽量接近历史百分位低位。另外风险补偿肯定是要考虑的,由于股权投资的风险远大于债权投资,因此投资高股息的股票需要一定的风险补偿。

如果以十年期国债利率2.5%为例,那么你选择的股息股,至少需要股息率约为5%及以上才值得一看。

参考研报:天风证券《警惕高股息陷阱:90-00日本高回报个股有哪些特征?》